在美股市场,

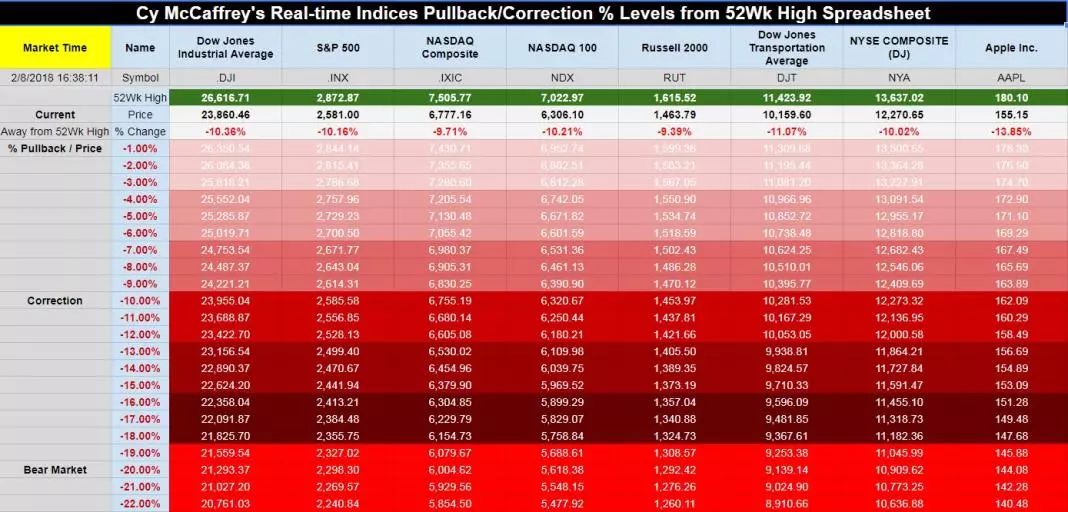

通常把股价短期内从52周高点处下跌10%以内称为回撤(pullback),下跌10%-19%之间称为调整(correction),20%以上进入熊市(bear)。美股大跌已宣告长期走牛的三大股指正式进入调整区域。

由于美股持续走牛近8、9年,市场风险越堆越高。现在美国稍大点的基金公司都会配置风险平价基金(risk-parity funds)来对冲可能的风险。风险平价基金,目的是将市场暴跌时的风险降到最低,通过减少在暴跌市场比如股市、大宗等的交易头寸,增加避险资产的份额,比如政府债券等。

当市场波动性上升,这些基金会自动开启对冲模式,交易量骤然增大,踩踏事件不可避免。

测算整个风险基金的市场份额比较困难,但是从龙头可见一斑,

桥水基金旗下风险资金高达1600亿美元,ARQ基金公司是美国比较有名的风险平价玩家,旗下管理风险资金300亿美元,根据德银推测整个市场风险资金至少上万亿美元。

风险平价基金相当于一种半被动投资(semi-passive),根据市场波动性自动操作,而且基本都是带杠杆。如果波动性陡然上升,例如2月12日VIX飙升到50以上,许多风险基金会在同一时间触发卖出指令,以降低整体组合风险。短时间内的集体卖出必然会更加速指数的下跌。他们最担心的是股债双杀,那样就无处可躲。

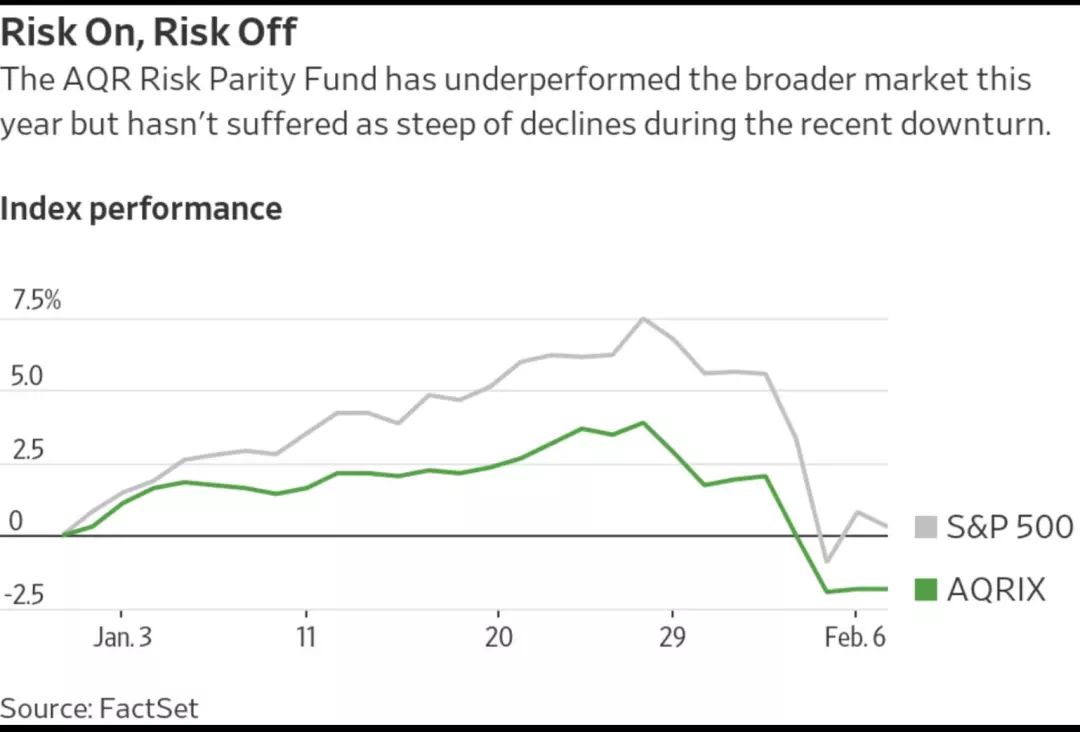

拿ARQ为例,周一标普500下跌超4%,但是他旗下的风险平价基金仅下跌1.9%。整体来看,由于年初波动性一直很平稳,风险基金的表现比大盘弱,但是最近的急速下跌中,他基本是稳住了下跌幅度。

市场对这些风险基金的指责是不无道理的,通过自动操作,短时间大量卖出造成股市急跌。但是ARQ的合伙人Clifford Asness否认了全部指责,说

最近市场跌幅并没有很大,还在可控范围之内,只操作了很少一部分风险资金。桥水基金投资合伙人也否认了,

说风险平价基金现在基本是每家基金公司的标配,是市场操作多元化的一个工具,并不会对市场产生大的影响。

无论基金公司如何解释,

连美国财长Mnuchin也指责算法交易加剧了这次市场波动。

瑞信 董事总经理、亚太区私人银行高级顾问陶冬直指,

“资本市场遭遇了历史上第一次算法股灾。”

天量的成交量突然涌出,与ETF基金的集体沽盘有关,其背后是近年流行的算法程序发生共振。

这些年主动性股票基金和对冲基金的表现普遍不佳,资金涌向被动型基金,尤其是ETF。ETF投资基本限于指数成分股,所以近年权重股表现特别好,而此更证明了ETF低成本优势比主动型基金选股能力重要,形成向上的自我循环。

然而,

自我循环有向上的日子,就必然有向下的日子。

当市场调整出现某种接近算法程序中预设大手减持所设定的场景的时候,沽空盘就会蜂拥而出,而此又触发其他算法程序抛售,市场形成向下的自我循环。

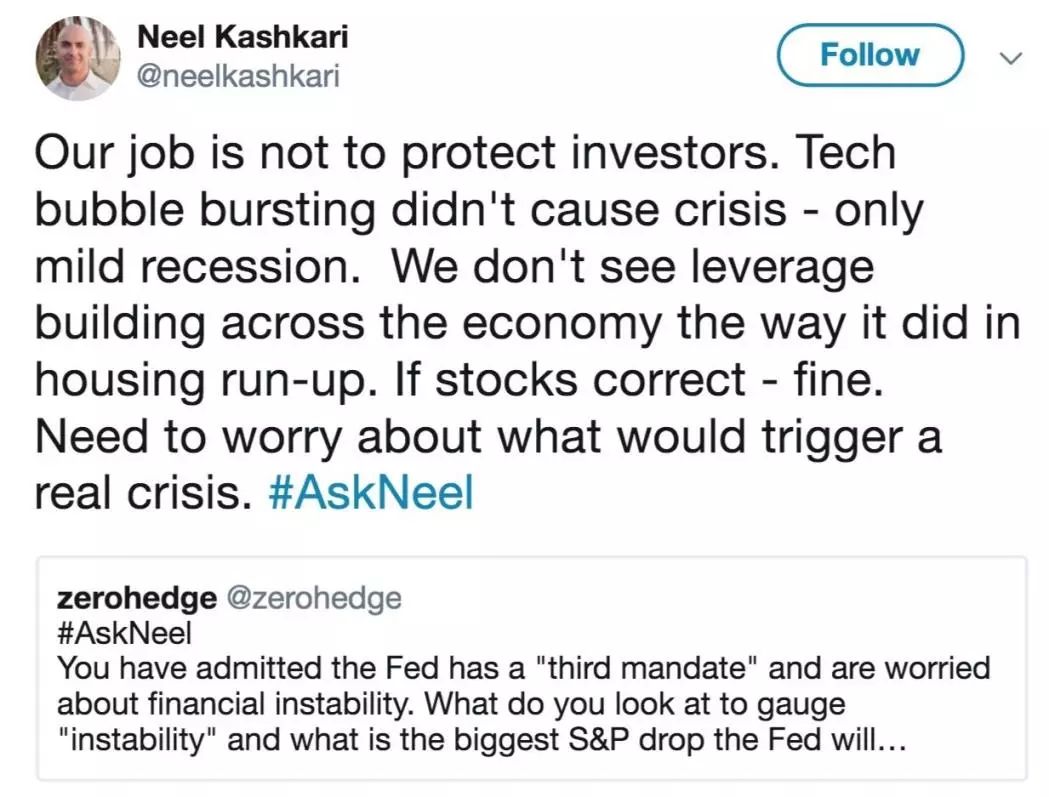

对于这次暴跌,美联储明尼阿波利斯联储主席Neel Kashkari(2018年拥有FOMC投票权)表示,

无论怎样,美联储不会出手相救,

就算是科技股泡沫破灭,也不会引起经济危机,最多只是中度回调。美国经济的杠杆率没有像08年房地产市场那样严重。需要担心的是什么会引发一场真正的经济危机。

本文首发于微信公众号:Wind资讯。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。