曾几何时,华宝兴业基金是上海滩公募圈中一道亮丽的风景,不仅凭借场内货基的超大规模让业内咋舌,而且权益类产品掌舵人们星光璀璨,闫旭、楼鸿强、刘自强、蔡目荣等人都曾在不同年份交出过不俗的答卷。

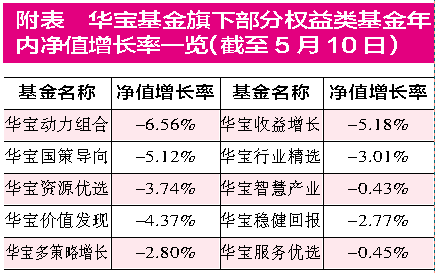

但2018年以来,这份好运似乎不再,截至5月10日收盘,如今已经更名为华宝基金的多数权益产品年内净值增长率为负,尤其值得注意的是,权益团队中名气最响的上述四人组“全军覆没”。在公司权益阵营中,2018年迄今仅有华宝核心优势和华宝医药生物年内净值增长率超过10%,而公司现有的股票型基金17只、混合型基金31只。

至于公司权益产品流年不利的原因,大泰金石识基研究院核心分析师王骅对《红周刊(博客,微博)》记者表示,2015年以后市场风格发生了重大转变,白马蓝筹、价值成长开始成为大家偏爱的主流,估值渐渐被挖掘出来。但很多基金经理还是把重心放在挖掘中小盘,因此错过了一波机会。另一方面从该公司基金产品的名称中可以看出,主题基金占比很大,但是从今年结构化的行情来说,它们不太符合这两年的市场趋势。

楼鸿强:一战成名后,辉煌难续?

在上述的明星四人组中,最近一次“出名”的是现任华宝服务优选和华宝万物互联的楼鸿强。

2015年,楼鸿强掌舵的华宝服务优选曾创下过半年实现净值增长率超过200%、同类基金中排名首位。年终时,该基金凭借着全年123.34%的净值增长率排在了万德442只同类基金中的第二位,楼鸿强一跃成为圈中受人敬仰的星级人物,获得了雅号“强哥”。在明星产品吸金效应的驱使下,2015年年中时,他所挂帅的第二只产品―华宝万物互联就正式出炉,他也成为“一拖二”基金经理。

但值得注意的是,时隔三载,楼鸿强的第三只产品却沉沉没有了下文,原因何在?记者采访获悉,这其中最主要的因素可能与基金经理业绩的一落千丈有关。以其赖以成名的华宝服务优选为例,在2015年一战成名后,2016年全年其实现净值增长率-28.83%,仅在481只同类基金位列第445位;在2017年整体行情普喜的背景下,该基金全年的净值增长率也仅为5.71%,在505只同类基金排在了第372位,而今年迄今,该基金在同类产品中的排位基本位列中游。

翻阅该基金的近期季报,《红周刊》记者发现楼鸿强在近几个季度连续对重仓股进行较大幅度地调换,但从最终的净值表现和排名来判断,似乎在调仓时点上把握不佳。去年三季报时,三只新能源汽车上游产业―锂钴概念股(赣锋锂业(002460,股吧)、天齐锂业(002466,股吧)、华友钴业(603799,股吧))均在十大重仓中首次出现;但到了四季度末,新晋重仓股茅台(600519,股吧)、五粮液(000858,股吧)、平安银行(000001,股吧)等白马蓝筹与上季留存的重仓股平安银行一道成为十大重仓中的主力,而今年一季度末,重仓股中唱主角的又变成了当季热点的医药科技股,且年初至今十只股票悉数上涨。

对于楼鸿强,王骅向记者如是点评,尽管前十大持仓股票均取得不俗业绩,但因为该基金产品持股过于分散,个股投资比例偏低,因此未能做高整体的基金收益。

新浪仓石基金策略设计师戴彤彤则表示,根据两只基金的招募说明书,投资范围界定非常宽泛,互联网、消费、医药、金融、环保、精工制造......各个板块行业几乎全部囊括,2016年以来整体业绩低迷更多要归因于踏空市场节奏,对于行情的把握能力不佳。如2017年预期之前跌幅较多、表现弱势的板块将出现补涨,但不如预期,而对于消费白酒等蓝筹白马的调整再次滞后,则遇到了年末至今的回调。

闫旭:再战华宝,风光全无?

相比近几年才蹿红的楼鸿强,美女基金经理闫旭可谓是盛名远播,从最早的富国到后来的华宝兴业,再到后来的纽银梅隆,闫旭可谓是一步一个脚印向前迈进。当年其执掌宝康消费业绩斐然,赢来无数赞誉,而如今她已是华宝基金的助理投资总监,但其掌舵的产品业绩,与以往相比,难以相提并论。

公开的数据显示,闫旭目前管理的华宝系智慧产业、稳健回报、收益增长和行业精选4只基金产品。从2018年以来的净值增长率来看,截至5月10日收盘,上述四只产品2018年以来的净值增长率均为负值。其中除去去年5月成立的次新基金智慧产业外,表现最差的是华宝收益(240008,基金吧)增长,该基金今年以来的净值增长率为-5.18%,排在了575只同类基金中的第459位。

选股不利或许是业绩制败的首要原因。以华宝收益增长为例,基金一季报表明,该基金当季的十大重仓股依次为海信电器(600060,股吧)、北京城建(600266,股吧)、龙净环保(600388,股吧)、交通银行(601328,股吧)、威孚高科(000581,股吧)、工商银行(601398,股吧)、锦江股份(600754,股吧)、深天马A、大华股份(002236,股吧)、东山精密(002384,股吧),较上一季度的重仓股调整超过半数。但从二级市场的走势来看,开年迄今仅排名靠后的锦江股份和大华股份出现微涨,其余的八支重仓股皆悉数下跌。

对于闫旭,财富派投研部基金研究经理李懿哲对《红周刊》记者表示:“闫旭管理的基金数量较多,而且风格具备多样性,精力可能被分散,所以基金业绩也有分化,加之在大市值因子的暴露也较多,所以旗下大部分基金业绩不佳。”

“闫旭的问题可能是在风格转变和市场预测上和二级市场有一定的出入。”王骅分析,以华宝智慧产业混合来说,去年经历了一个较大的涨幅。但进入今年以来依旧重仓蓝筹股,而中国平安(601318,股吧)和中国中车(601766,股吧)等蓝筹股,今年跌幅较大,反应在基金收益上自然不如人意。

蔡目荣:资源股仍意犹未尽?

《红周刊》记者注意到,在今年年初集中发行成立的爆款基金中,实际上也有一只来自于华宝基金的旗下―蔡目荣掌舵的华宝价值发现,该基金成立于2018年的1月24日,最新规模11.11亿。

记者了解到,华宝基金之所以今年选择蔡目荣的产品“打头炮”,根本原因在于他的业绩去年相对出色。公开的数据表明,蔡目荣挂帅的华宝资源优选2017年录得净值增长率24.67%,其在505只同类基金中排在了第130位。

对此,王骅给出了相对中肯的评价:2017年下半年资源类股票集中爆发,华宝资源优选三季度涨幅达到31.56%,基金规模也涨至9.2亿。由于规模的大幅增加以及对资源板块偏谨慎,三季度基金仓位大部分时间维持了中等偏高仓位,期末又降低了基金仓位。这个操作其实避免了净值很大的损失,然而也没有挡住较大幅度的赎回。不过,四季度基金积极调仓,增加了有色和钢铁板块的比重,在年末又踩到了一波反弹。

但是,2018年以来,二级市场风格切换,作为一只主题类基金,华宝资源优选所重仓的多只股票都表现疲弱,从一季度末的十大重仓股来看,开年迄今前十大重仓股中惟一一只上涨的重仓股是中国石化(600028,股吧)。因此,该基金今年以来的净值增长率下跌了3.74%,其在575只同类基金中排在了第402位。同时,蔡目荣管理的另两只基金也表现不佳,华宝多策略增长净值下跌了2.80%,华宝价值发现从年初成立以来净值下跌了4.37%。

对此,李懿哲向《红周刊》记者表示,除去主题风格与今年热点不契合外,蔡目荣还有一点与楼鸿强相似,他的重仓股集中度不够,而这是一柄双刃剑,可以分散风险的同时,也错过了高收益的可能。

刘自强:豪赌银行空欢喜?

与闫旭类似,华宝基金权益团队中的另一主力刘自强同样打理着四只产品。2018年迄今,四只产品的净值增长率无一例外为负,其中表现最差的是华宝动力组合(-6.56%),其在575只同类基金中排在了第498位;紧紧相随的是华宝国策导向(-5.12%),其在575只同类基金中位列第455位。

戴彤彤指出,刘自强经理管理的华宝动力在2015年收益排名前十,但随后的2016和2017年始终业绩不佳。分析2016和2017年的年报,经理对于市场预期和板块轮动的捕捉能力可能偏弱,首先是2016年对于行情回涨有些乐观,2016年中后期和2017年也没能很好的踏准节奏,滞后于热点。

有趣的是,在首季的十大重仓股中,刘自强配置了八只银行股,它们依次分别是工行、建行、北京银行(601169,股吧)、兴业银行(601166,股吧)、中信银行(601998,股吧)、光大银行(601818,股吧)、华夏银行(600015,股吧)、民生银行(600016,股吧),另辅以两只医药股国药股份(600511,股吧)和羚锐制药(600285,股吧),然而与2018年如日中天的医药板块相比,银行板块同期的表现可谓惨淡。来自于Wind资讯的数据表明,中信银行板块开年迄今在二级市场上下跌了约3%,而重仓的八只银行股整体表现也平平,两只医药股虽然表现尚可,但无奈势单力薄,对组合的贡献微乎其微。

《红周刊》记者注意到,对比上一个季度的重仓股,刘自强似乎只是将上季的中国石化和华域汽车(600741,股吧)换成了两只医药股,而八只银行股仅仅是顺序不同而已。

再将时间点拉长,从2017年华宝动力组合全年的情况来看,刘自强在前两个季度一样采取了重仓周期股的策略,并在三季报中表示组合进一步向金融股集中,而这种集中最终在第四季度走向极致。

综上所述,华宝基金旗下的四大明星今年不约而同地星光黯淡,但公司权益阵营也并非一无是处,华宝核心优势和华宝医药生物开年迄今净值增长率超过了10%,或许今年新一位明星即将问世!

本文首发于微信公众号:红刊财经。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。