本文选自“人民币交易与研究”微信公众号,作者“天风国际”。

备受瞩目的欧央行9月议息会议终于结束了。

果不其然,德拉吉讲话又给市场注入了几针兴奋剂,欧元涨势凶猛,欧债收益率哗哗地掉。他究竟说了些什么呢?

做多欧元的人:都已经开始讨论QE的长度和规模了,增长预期也上调了,10月就要做出决定啦,缩减是大概率吧!忍了两个月终于说出口啦!

做多欧债的人:看起来退出宽松的进度还是会很慢呢,10月没准备好还可能推迟。到时候德债不够买了可能会多买些兄弟国的,意大利和葡萄牙要笑啦!

总结起来,未来欧央行的方向其实也就是七个字:既要缩,也要宽松。

这也算是符合当前欧元区复苏的实际情况了。不过德拉吉的确再一次证实了他讲话的威力。

还记得当年那句“whatever it takes”吗?在职责范围内,欧央行会不惜一切代价保卫欧元!”德拉吉在2012年7月喊出这句话时,台下观众的反应当真是精彩:有一脸懵的管委会成员(我们有讨论过这个),有打了鸡血的市场(往里冲啊还等什么!!),恐怕还有心中一紧的其他央行掌门(这不按套路出牌啊我们怎么搞……)。

自此之后,市场似乎都作好了他发出惊人言论的思想准备(此处远方的黑田兄弟会心一笑)。这里我们不妨来追根溯源一下,看看是否能对这位主席的思想或行为方式找到些蛛丝马迹。

与伯南克和耶伦类似,德拉吉同样是一位科班出身的央行行长。他在罗马读完本科后,于MIT获得了经济学博士学位,并在哈佛大学担任经济学教授。意大利财政部、高盛、意大利央行的任职经历及其在意大利财政部时力挽狂澜所获得的成功,都注定了这是一位对欧元区的各个痛点都较为熟悉,且具有决断力的主席。

2011年11月,德拉吉走马上任,只是运气也不太好。一方面要立刻奔赴前线解决穷兄弟们的债务危机,另一方面又肩负着控制通胀的压力。当年4月,前任特里谢刚刚加了息,9月通胀就升至了3%,而10月数据却显示经济前景正在快速恶化。于是,12月的货币政策会议,德拉吉便放出了更多刺激政策,只是为了同时缓和情绪,强调了下这些非常规措施是暂时性的,且买债也并非是规模不受限的措施。

上任的第一年之中,德拉吉引领的欧央行便做出了许多新的尝试(欧央行的货币政策工具恐怕是全球最让人头晕的吧,从常规的MRO、LTRO到非常规的CBPP、OMT,政策利率还有三个……)。但一年之后,一些声音批判银行在这些刺激政策中大为受益,而穷兄弟们的企业贷款渠道依然不畅。到了后面,时间拖得越久,各处对于宽松政策质疑的声音也就越大。

2015年1月,美国已经停止QE一年了,欧央行却正式加入了QE大军之中,而早先半年它刚刚成为日银的伙伴,加入了负利率的行列。德拉吉似乎一开始就很清楚,欧元区的复苏道阻且长。

欧元区的情况相对于美国要棘手得多,主要原因便是有一群财政不统一的兄弟们,而欧洲融资体系的又是以银行为主。希腊的债务违约更加剧了危机之后的复苏困难。

德拉吉认为,对潜在主权违约的恐惧可能会对银行部门造成灾难性的影响,因为国家间的同业拆借、欧元区市场融资将出现断裂。这就导致了欧元区货币政策无法平稳传导,上至主权国家,下至企业和家庭,其面临的利率都无法追随欧央行短端政策利率下行。

由此,金融摩擦已成为经济衰退的主要动力。

因此他相信,新的金融摩擦模型是有用的。当银行受到杠杆的制约,QE可以缓解这些制约因素,增加投资者的风险承受能力,导致投资组合对风险资产进行重新平衡,并加强银行贷款活动。而除了抵消由金融摩擦造成的传导机制的失灵,他认为欧央行还应采取各种行动防止自我实现的预期带来不良后果。

同美联储一样,欧央行在整个过程中行使了“最后贷款人”的职责;但额外地,他们需要解决政策传导失灵的问题。核心国家利率被压得再低,外围国家利差仍可以走阔,实体融资环境没有任何改善;而经济复苏的无起色又会使得利差进一步走阔,二者形成正反馈。

事实证明,欧央行的货币宽松最终是取得成效的。欧元区今年以来一直处于稳步复苏中,近几月意大利、西班牙等外围国家的经济数据亦出现明显改善,其公债与德债利差也有明显收缩。经济基本面和金融市场产生的正反馈,可能会持续推动这些国家的复苏。

然而这里有一个关键问题:这些外围国家复苏的韧性究竟有多强。

如若其复苏在很大程度上依赖于货币政策的宽松,那么这种复苏是相对脆弱的,一旦融资环境恶化,这种良性反馈便会停止。但如若其自身在财政包括其他问题上出现了重要进展,那么其复苏的韧性将要强上许多。

显然,后者我们暂时并没有看到。欧央行的决策者们也一直在强调维持宽松政策的重要性。虽然市场一直倾向于将德拉吉近期的鸽派态度解读为其6月突然的“鹰派”措辞的一个“修正”,但当时市场可能的确误解了德拉吉的意思。(从以前到现在,他也许只是习惯于跟市场充分直接地沟通自己的看法,然而市场又特别“善于”从中划重点……)

于是在6月末,德拉吉很快发表了一篇讲话,详细阐述了QE对于欧元区经济复苏的意义。“随着经济继续复苏,可持续的政策立场将变得更加宽松,中央银行可以通过调整其政策工具的参数来配合复苏,不是为了收紧,而是保持不变(宽松)。”逻辑上这是十分合理的,而这也许就是指导欧央行退出节奏的基本原则。

但是,即便退出QE的节奏可以尽可能做到对经济的影响相对平稳,金融市场仍可能遭受一定冲击,甚至发生格局上的变化。

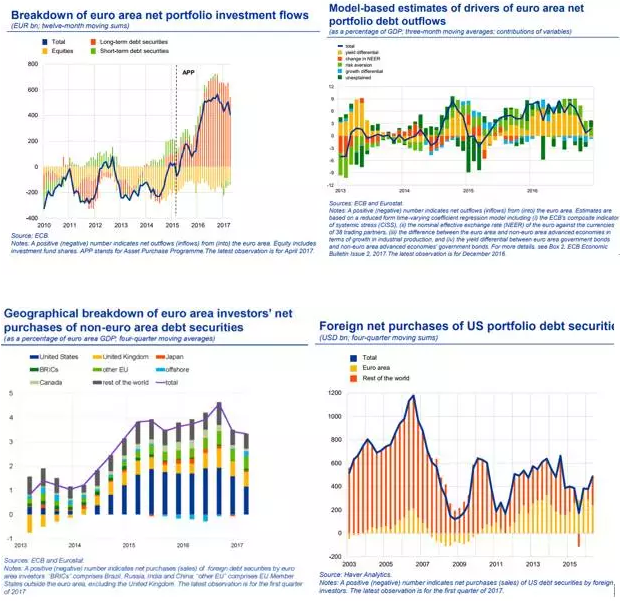

首先,据欧央行执委之一Benoît Cœuré,QE使得欧元区银行系统内同样存在大量的超额流动性,而非欧元区银行及普通投资者无法将超额流行性置于ECB账户中,所以不得不选择其他高安全高流动性资产,这压低了德债等低风险资产的收益率;

其次,他也提到了QE时期带来的资本外流问题:欧元区投资者将越来越多的国内资本转移到国外;非欧元区居民则在出售欧元区债券。前者倾向于选择购买安全性相对较高的如美国、英国、加拿大等国的债券。那么,当QE节奏逐渐放缓,资本流动发生反向时,又会怎样影响这些国家的资产?(事实上,2016年下半年以来,这种反向似乎已经开始发生。)