摘要:

这年头,在香港主板凑热闹上市的各种大大小小的包工头公司不少。其中不乏质量不错的,但鱼龙混杂,“水货”也不少。今天开始招股的河北建设集团股份有限公司(1727.HK),作为京津冀地区最大的非国有建筑承包公司,全国第二大的非国有建筑承包公司,1952成立至今已有65年的发展历史。

河北建设将于全球发售约4.33亿股H股,其中90%为国际配售,10%为香港公开发售。发售价每股4.46至5.36港元。假设以每股4.91 元定价,集资净额为20.37亿元。每手500股,入场费2707港元。

本次IPO招股时间为12月5日至8日中午12时,并于15日于主板挂牌。

一、基本面介绍

1.行业概览

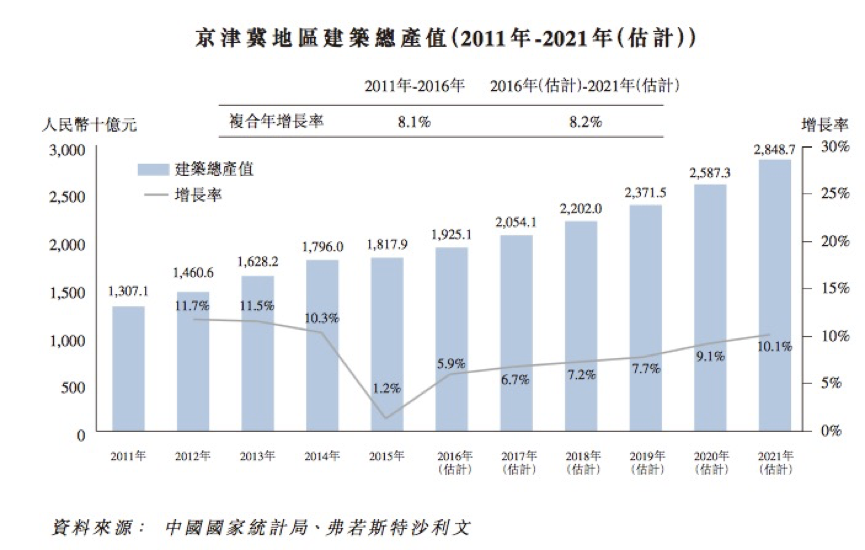

咱们首先放眼全国,在过去的5年,我国建筑行业经历了从“飞速发展”到“相对放缓”再到“新常态”的阶段的变化。中国建筑总产值从2012年17.8%的高速增长到2015年2.3%,再到2016年由于“十三五”计划,由此带来安置房和基础设施建设的刺激,恢复到7.1%的中高位增长水平。

尽管未来,建筑业在持续城市化以及基础建设的推动下,未来5年中国的建筑业将会保持平稳增长。

对比之下,河北建筑的经营环境是远远跑赢全国平均的。说起河北,大家会很自然联想到雄安新区,身处雄安家门口的河北建筑集团的经营环境还是非常正面的,雄安新区的设立将重点打造高新技术及创新产业群及疏解北京非首都功能,预计将产生大量资金兴建住宅,基础设施及其他建筑。预计2017年2021年未来五年雄安新区的固定资产累计投资将突破人民币4000亿元。除了雄安新区以外,京津冀地区发展潜能无限。地区人口超过一亿,于2016年为中国GDP贡献超过十分之一。尽管河北省与北京、天津这两座特大级国际城市毗邻,但是城市化率远低于北京(87%)、天津(83%),甚至低于全国的平均水平(57.4%)。

基于以上原因,京津冀地区的建筑产值今后五年预计以8.2%的年复合增长,远高于全年的3.6%,2021年,该地区的每年的建筑产值将会到达2.85万亿人民币。

2.公司介绍

如文章开头,公司是家颇有历史沉淀的公司,可追溯到上世纪50年代。50年代初期,河北建设前身为中央轻工业部东北工程公司(1952年成立)和纺织工业部华北纺织管理局第一建筑安装工程公司(1953年成立)。这两家中央部属企业合并后,于1964年更名为建筑工程部华北工程管理局第二建筑工程公司。

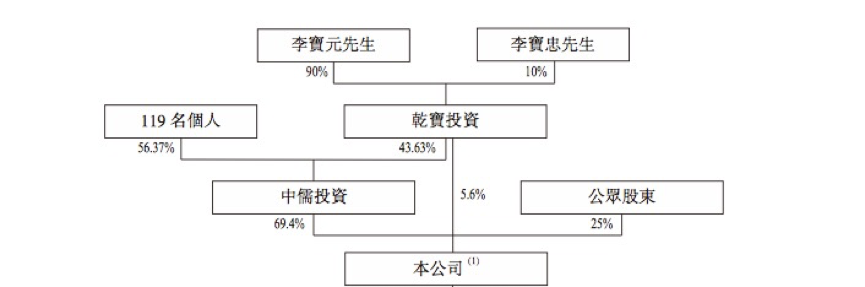

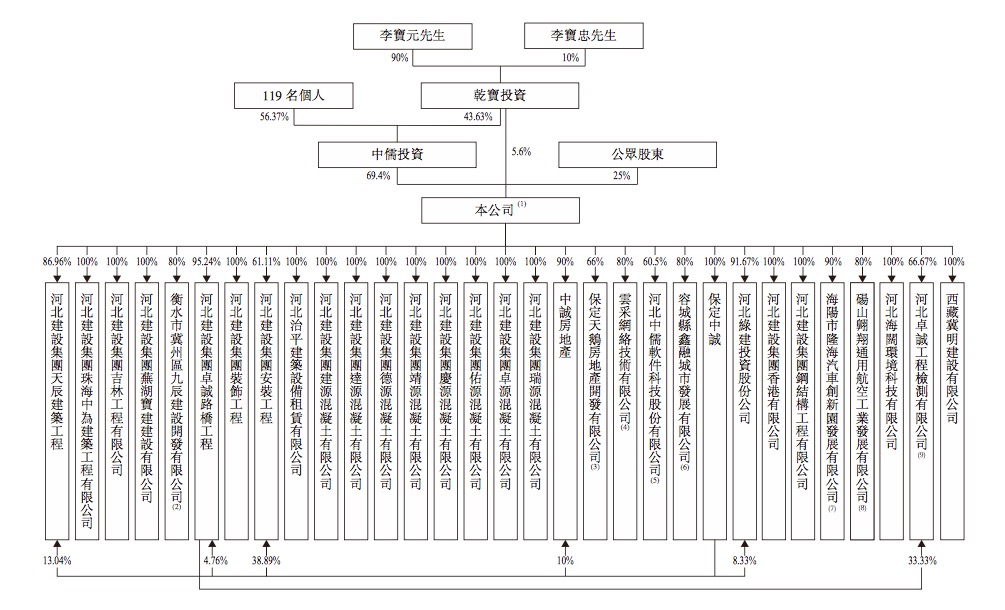

经过若干次的名字更换,1997年河北建筑集团有限公司(集团前身公司)成立,由保定市国资委全资拥有。2000年,前身公司获选为保定市大型国有企业改革试点项目的企业之一。据此,国有资本逐步退出该等国有企业。李宝元先生在公司改制前作为集团前身公司的董事长兼总裁,向集团注资,经过一系列的重组后,公司于本次IPO前,李宝元和其弟李宝忠先生全资拥有的乾宝投资通过该公司和中儒投资共持河北建筑集团约48%的股权,完成从职员代为持股向真正的大股东慢慢演变。集团在本次IPO完成后,股权结构将如下:

公司的业务结构比较简单,有两部分:

(1)建设工程承包业务:主要以总承包商身份,为房屋建筑项目及基础设施建设项目提供建筑工程承包服务。简单点说,就是“包工头”。

(2)其他业务:从事房地产开发,物业管理及其他业务。

在过去三年半,集团来自京津冀地区产生的收益占建筑工程承包业务所得的60%~65%左右。2016年,公司的建筑工程承包业务的收入占河北地区建筑行业产值的6.9%,占京津冀地区建筑行业产值的2%,占全国建筑行业产值的0.2%,2017年,被评为“中国承包商80强”的第20名。近三年公司承包的代表项目包括广州市祈福医院、河北省邯郸市客运中心主站、清华大学李兆基科技大楼等。

3.财务分析

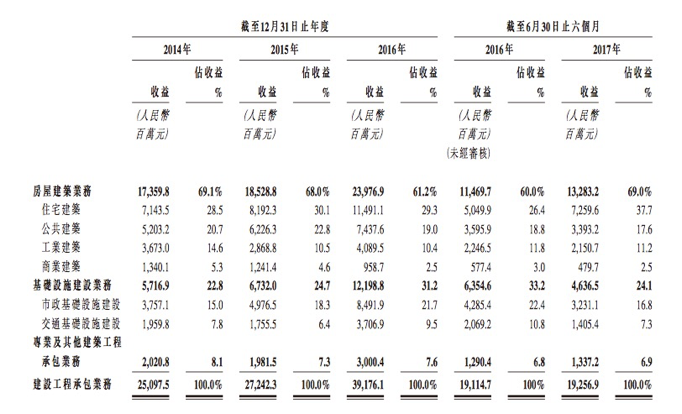

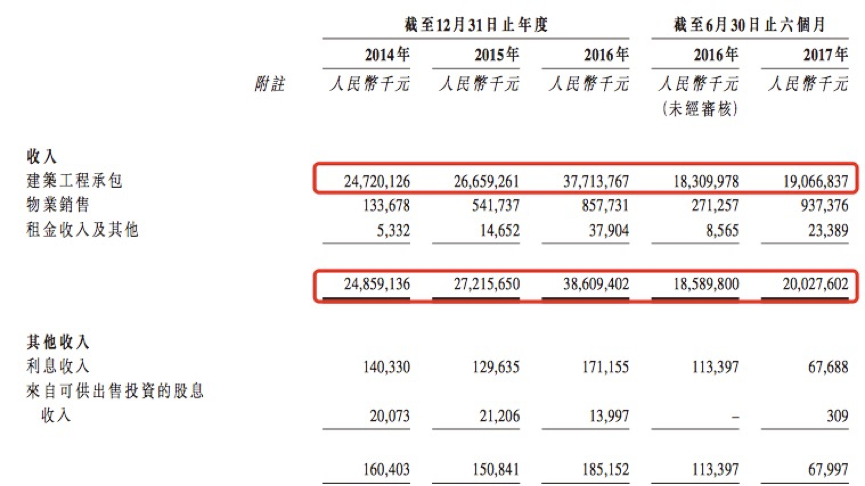

集团将在建项目分为公共建筑项目、工业建筑项目、商业建筑项目、市政基础设施建设项目、交通基础设施建筑项目、专业项目、机电安装、钢结构、其他建筑项目以及海外业务等10项业务。下表为于所示期间按项目类型划分的建设工程承包业务收益明细:

今年上半年的建设工程承包业务收益基本与去年上半年持平,同比增长0.74%。

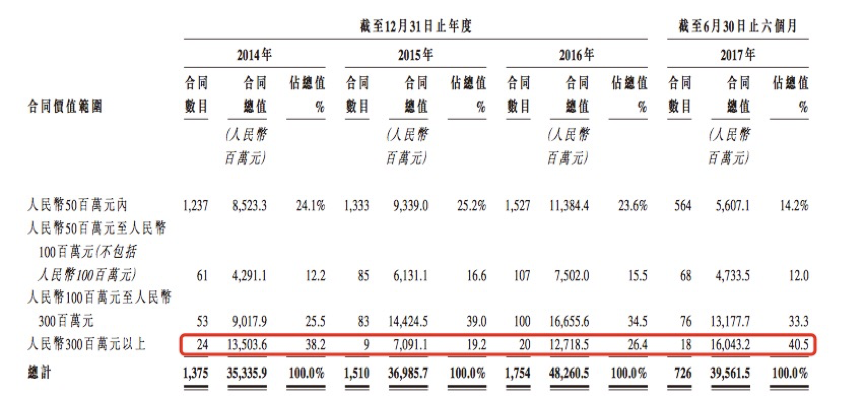

新签合同总价值方面,公司在2017年上半年表现亮眼。尽管公司并没有给出2016年上半年的同比数据,但是我们观察到2016年全年新增合同为483亿人民币,而今年上半年新增合同量约为396亿人民币,占去年全年新增合同金额的82%。

公司将新增合同按合同价值分成5等范围。我们观察到公司的大单合同(3亿人民币以上合同)在2017年上半年占超40%,为近年来的最高水平。

公司另一个收入来自于物业销售、租金收入和其他等业务,以2016年为例,公司全年收入为386亿,来自除了建筑工程承包业务的收入仅为1.2亿人民币,占总收入的0.3%左右。我们不详细对其做讨论。

总结一下,公司的总收益由2014的248.59亿元增至2016年的386.09亿元,从2014年到2016年的复合年增长率为24.6%。公司的年内利润由2014年的3.51亿元增至2016年的8.14亿元,2014年到2016年的复合年增长率为52.2%。公司来自持续经营业务的期内利润由2016年6月30日止六个月的3.29 亿元增加44.0%至2017年同期的4.73亿元。值得留意的是,其中基建专案收入在过去三年的复合年增长率为 46.1%,去年更大幅上升 81.2%,显示集团正处在高速发展阶段,且基建项目的毛利率较高,将提升公司整理利润水准。

4.公司优势

公司优势如上文中所说的,选对地方发展还是比较重要的,公司和中国其他地区的建筑公司相比,收益于京津冀协同发展及河北雄安新区建设的国家政策。另外,公司拥有65年的发展历史,积累了丰富的经验,通过给客户提供长期幼稚的服务,拥有比较坚实的客户基础。公司在近年来,无论从营收还是收益都取得快速增长,代表作也很多。最后,我们看到公司2017年新签合同金额非常可观,这也为今后几年的收入与利润奠定了坚实的基础。

5. 弱项与风险

作为“包工头”,不可避免的风险就是公司对建筑分包商的质量、可用性及表现的控制有限。正如同快递行业、手冲饮料行业、甚至是幼教行业总公司对于“加盟商”的控制力,总是不如“直营”公司有力的。同理,公司对分包工人的经验、可用性及成本的控制有限。另外,行业竞争激烈,倘若未能有效竞争可能导致公司丧失市场份额。公司也可能因提供给公司客户的质量保证金而产生成本。最后,作为业务策略之一,河北建设预计将参与更多PPP项目以提升利润率和市场地位,并将上市所筹资金投入其中。一般而言,PPP项目需要投资数额巨大,投资期长达10至20年,期间的不确定风险较高。

二、IPO点评

1.发行情况

作为中国第二大的非国有“包工头”,保荐人和承销人阵容不错,联席保荐人为中金公司和招商国际。

2.估值水平

用招股价4.46至5.36港元。假设以每股4.91元定价,集资净额为20.37亿元,而本次集资股份为上市公司总股本的25%,则公司估值为81.5亿港元。去年的利润为8.1亿元,则历史PE为10倍左右,低于行业平均水平。

3.集资用途

根据招股书,本次IPO的资金将会以一定比例分布至四个用途:

(1)40% 用于承接建设尚未完工的建筑工程承包项目;(2)40% 为于现有及日后PPP项目下的股权投资承担提供资金:(3)10% 为若干未偿还银行贷款偿付本金及利息;和(4)10% 一般公司用途。

4.基石投资者

基石投资者荣盛地产旗下中冀投资已同意透过指定实体按发行价认购总额人民币3亿元可购买的有关数目的H股。中冀投资为以产业投资和财富管理为两端,以综合金融服务平台为支撑,基金化运作的大型投资集团。荣盛地产持有其46%股权。 禁售期为6个月。

5.股权结构

公司通过一级附属公司于28家公司拥有不同比例的权益。并且28家公司皆为附属公司,要么为河北建筑全资持有,要么为控股股东。

大股东李宝元先生和李宝忠先生为兄弟关系,两人通过乾宝投资和中儒投资拥有河北建筑约48%的股权。李宝元先生为公司的名誉董事长兼非执行董事,于1970年加入集团,在企业管理方面及建筑工程行业拥有逾46年经验。李宝元先生为本公司董事会审计委员会委员。李先生拥有美国国际东西方大学工商管理哲学博士学位,并获授河北省正高级经济师职称。李宝元先生为第九届、第十届和第十一届的全国人大代表。

董事长李宝忠先生于1992年加入集团,在企业管理方面及建筑工程行业拥有逾24年经验。李宝忠先生为本公司董事会提名委员会主席及薪酬与考核委员会委员。李先生拥有长江商学院高级管理人员工商管理硕士学位,更获授河北省正高级工程师及中国一级注册建造师资格。李先生亦是河北省建筑业协会副会长及保定市建筑业协会会长。

点评:

河北建设集团成立于1952年,植根河北省已65年,受益于京津冀协同发展和雄安新区建设,公司作为全国第二大非国有承建商,实力雄厚毋庸置疑。2017年河北建设股东应占利润5.03亿元人民币,同比增长77.4%。因为于内地的PPP项目展开,基建业务亦带来新利润增长点,加上集团内部管理见效,以及基数效应所致。但是我们也留意到2017年上半年出现经营现金流出18.39亿元人民币,所以投资者注意这方面的风险。

集团执行董事兼总裁商金峰将集团评价为“雄安第一股”,究竟是“第一个上市”还是真正的No.1呢?我们拭目以待。