7月PTA价格呈显著上涨态势,由6月的5900元/吨附近上涨接近400至月底的6300元/吨附近,期货价格之前贴水明显、7月叠加贴水修复09合约涨幅接近500元/吨。7月上旬到中旬,PTA价格在原料成本抬升与现货偏紧的双重影响下震荡走高,期间原油曾从高位快速回落近7美元/桶,但是成本端表现坚挺,PTA相应也十分抗跌;进入下旬后,PTA价格与原料成本联动快速上涨。

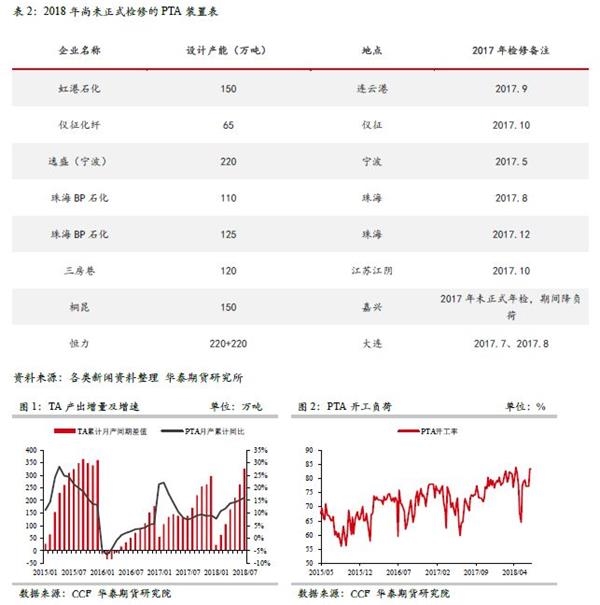

PTA供应方面,8月目前看到的检修计划很少,仅大连220万吨8月上旬计划检修,需要注意的是一些潜在的PTA装置临时性检修,另外8月炎热的高温天气也对PTA装置负荷有潜在的制约影响;而装置重启计划方面,主要是重庆90万吨PTA计划8月初开车,整体而言8月PTA开工负荷处在高位的可能性较大、预估在81-82%附近。

需求方面,聚酯低库存与整体利润尚可的状态对8月聚酯开工依然会起到较强支撑作用,目前也并未看到集中性的聚酯检修降负荷计划,但是8月炎热的高温天气对聚酯开工的负面影响可能会有一定程度的体现;另外,8月聚酯产出也有额外贡献的量,主要来自众多近期新增投复产装置正在逐步实现稳产通道中,这部分额外贡献的产出增量预计会弥补季节性负荷的损失,总体来看8月聚酯产出较可能依然会保持高位。整体8月供需在小幅缺口到持平附近,明显累库的可能性很小,供需偏紧的格局8月料将持续下去。

上游成本端,8月PX供需偏紧局面将继续在下方支撑PX价差,但是长周期PX产能大投放带来的预期压力临近,且目前PX价差已经处于较高位置、对后期PX装置开工负荷的提升已有较强激励,所以PX价差继续上行的空间我们也认为不大,结合原油区间震荡的看法,我们认为接下来PX价格走势或以高位震荡为主。

观点:8月PTA供需偏紧格局将对加工费在下方产生很强支撑,可收缩的空间很小、而向上可扩展的潜在空间会更大;同时,上游成本端PX价格我们认为相对中性,总体走势以高位震荡为主。在7月PTA价格大涨之后,我们认为8月PTA的价格出现阶段性回调的可能性比较大,向下潜在的调整的空间主要来自于成本端(原料及汇率);而基于对更长周期的供需越来越紧的判断,我们认为8月等待回落时寻找买入机会更为合适。PTA期货合约具体价格来看,01合约我们认为下方重心或在5900元/吨附近,后期上方潜在空间更大一些;而09和11合约,下方价格重心或在6000元/吨附近。

策略:

单边:回调买入为主

跨期:正套为主,09-01、11-01、01-05分别在80、40、20偏内考虑逐步入场、目标200附近。

风险:市场整体系统性风险;原油价格与汇率大幅偏离预期

1

检修计划较少,8月PTA供应或处高位

7月,PTA平均负荷达到最近四个月的最高水平、产量预估在347万吨上下,预计前七个月PTA产量较去年同期增加约328万吨、增速达到16.2%附近,其中去年底以来的新增有效装置贡献绝大部分增量。7月PTA行业整体开工率走势前低后高,中上旬汉邦220万吨和宁波利万70万吨装置检修,行业负荷开工在78%附近;中下旬随着这两套装置的先后重启,TA负荷逐步回升至高位、达到83.5%附近。另外,原计划7月上旬重启的重庆90万吨装置,因为原料供应问题推迟重启时间至8月初,而之前市场关注的华东150万吨等可能检修的装置7月并未停车。

8月之后,较为明确的检修计划较少,恒力公布计划8月上旬检修一套220万吨PTA装置,但检修具体落定时间还需谨慎对待,其他重点关注潜在的可能检修的一些装置,主要涉及浙江一套150万吨、江苏65万吨以及宁波220万吨PTA装置;同时,8月是夏季气温最高的时间段,需要关注高温天气对PTA装置负荷带来的潜在负面影响。装置重启方面,重庆90万吨PTA装置8月重启的可能性较大,另外需要关注福建60万吨等停车装置的动态,目前看这些较小装置重启的概率不大。整体而言,按照目前的计划而言,8月PTA供应或维持在高位,负荷预计高于7月,产量可能接近350万吨附近。

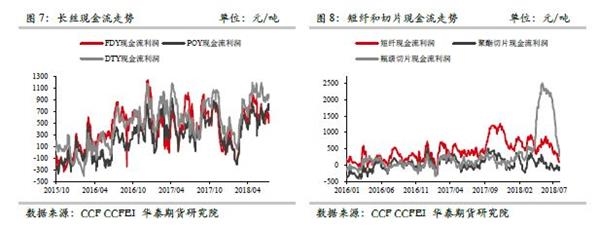

7月PTA行业加工费主要围绕区间750-800元/吨附近波动,全月平均水平与二季度相当。近年PTA非直接原料加工成本显著抬升,目前770元/吨附近的加工费对于大厂来讲每吨利润接近100元附近,但是中小厂商而言,这样的加工费所能带来的利润微薄,未来提升中小厂商的生产积极性需要加工费的扩张。

内外盘价差与进出口方面,今年以来内外盘价差持续扩张,6月至今PTA进口盈亏高达-1100元/吨以上,国内PTA价格竞争优势显著,但是由于国内货源紧张,虽然外围需求显著上升,但是可供出口的量很少,所以体现在进出口的量很有限。6月进出口数据来看,出口略增达到9.5万吨附近,进口略降在4.6万吨附近,净出口接近5万吨,属于最近几年的最高水平,较前五个月平均多了约4.4万吨。从目前的内外盘价差与加工费来看,8月净出口或仍处相对较高水平。

2

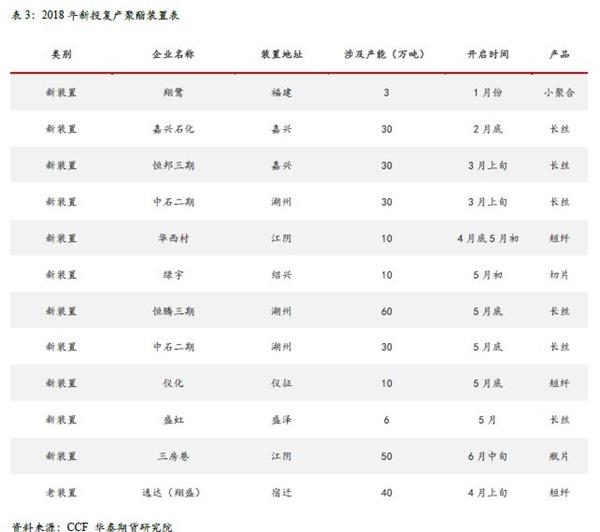

投复产装置稳步增加,聚酯产出或难有明显回落

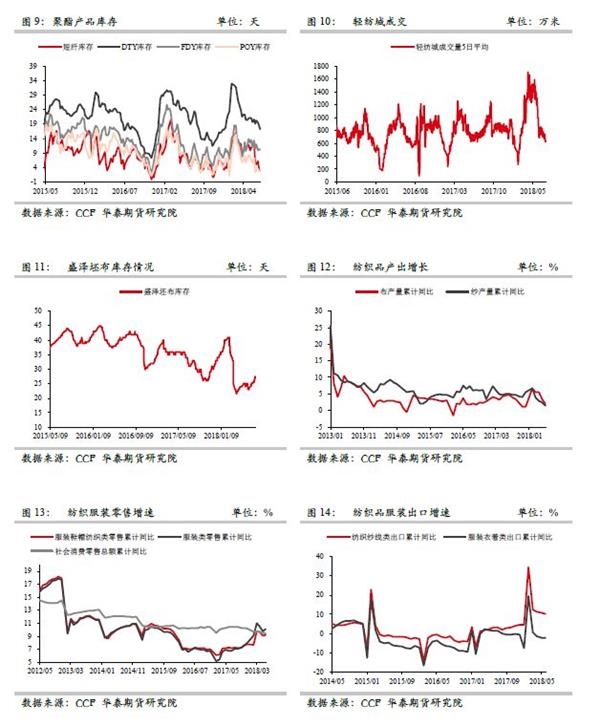

6月至今,虽进入下游传统淡季,但是聚酯负荷下降幅度较为有限,7月聚酯平均负荷较6月预计仅小幅回落约2个点、在93.5%附近;整体7月聚酯负荷呈前低后高走势,月底负荷在95-96%附近。7月聚酯产量依然很高,预计在403万吨附近,前七个月聚酯产量预估较去年同期增加315万吨附近,增速达到13.7%附近。

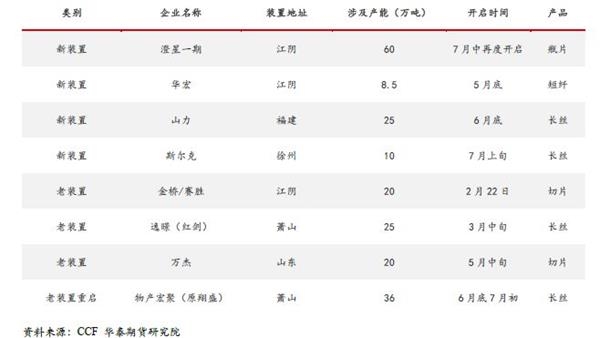

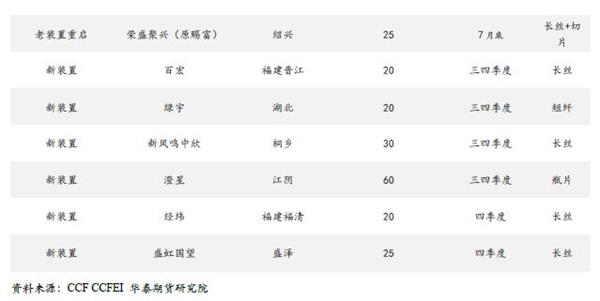

聚酯有效产能7月进一步明显增加,达到5122万吨附近、新增约86万吨,主要涉及装置有三房巷50万瓶片、中石二期30万长丝、盛虹6万小聚合;今年至今,聚酯有效产能累计增加310万吨附近,其中新装置约有270万吨、老装置复产有40万吨。7月前后,已经开启但稳定性尚待观察的投复产装置依然很多,总量大约200万吨左右,其中新装置约100万吨、复产老装置约100万吨。

表4:已经投复产但运行稳定性尚需观察的聚酯装置情况

聚酯利润与库存方面,7月受原料PTA显著上涨影响,聚酯产品利润整体高位回落明显,结构分化明显,其中长丝利润整体维持高位、降幅较小,而瓶片从历史高位水平快速回落、目前利润一般,短纤利润也有明显收缩、下旬时利润已经较薄,切片整体在盈亏平衡偏下。库存方面,7月聚酯库存低位进一步下降,接近历史最低区域。

聚酯进出口方面,最近6月进出口数据显示瓶片及切片出口依然处于高位、约为25万吨,6月进口约3.1万吨;聚酯产品整体而言,前五个月出口增长55.5万吨、进口增加9.9万吨,前五个月净出口较去年同期增45.5万吨,基本都是瓶片、长丝贡献,薄膜略增、短纤和切片略降,从目前了解的数据来看,6月聚酯整体出口额外贡献的增量较小,预计前六个月净出口增量与1-5月增量接近。5月再生瓶片进口依然维持今年以来的微乎其微的水平,6-7月市场关注高等级净片的未来可能放松的政策变化,但是了解下来,即使政策放松、能够达到高等级标准的净片进口量也是有限,预计三季度再生进口仍难显著回升。

进入8月,聚酯有效装置预计依然会逐步增加,一方面之前投复产的接近200万吨左右聚酯装置也会随着时间的推移趋于稳定,形成更高的实质性产出;另一方面,荣盛聚兴(原赐富)的25万吨旧装置7月底8月上旬计划复产,还有部分新装置也有可能会试产、这部分量预计有限。

现有装置方面,二季度已经投复产的新旧装置稳定性整体会更好一些,同时,之前停车检修的恒鸣(原远东)80万吨长丝及短纤装置在7月底之后会逐步重启;检修方面,目前尚未看到有明显的集中检修计划,虽然聚酯利润高位回落,部分品种利润收缩的较为明显,但是目前尚难以导致下游的较大规模的主导降负荷,尤其时目前的库存处于很低水平。但是随着进入夏季最炎热的阶段,往年常见的高温限电及高温对装置运行的负面影响在聚酯负荷可能会有一定幅度的体现,同时环保预计仍会对需求产生一定的约束。所以,对8月的聚酯产出水平,我们倾向于认为会维持在高位,往下降的空间会比较小但高位再度攀升的空间也有限。

3

PTA库存降至低位,8月供需偏紧格局难改

库存方面,7月PTA库存进一步去化、幅度接近10万吨附近,目前库存预计在90万吨以下;前七个月PTA库存总体走势是先增后减,一季度供应增加叠加春节淡季库存累计修复明显、约85万吨,二季度以后开始显著去库、约55万吨。其中,交易所仓单整体走势与PTA总库存一致,最高在4月达到8万多张、接近43万吨,而后持续下降到目前的6万吨以内、不足1.2万张;之前备受关注的信用仓单,今年呈逐步下降走势,二季度之后基本都维持在几千张的很低水平,进入6月之后直到目前均保持在0张,信用仓单的大幅减少主要是因为二季度交易所出台了完善细致的PTA信用仓单制度,另外也跟PTA大厂商调整战略相关。

结合之前供需两个方面的分析,8月供需在小幅缺口到持平附近,明显累库的可能性很小,供需偏紧的格局料将持续下去。对于PTA加工费而言,8月前后的供需较紧格局依然会在下方对其形成很强支撑,下方重心预计很难低于700元/吨;而基于我们对8-12月整体供需越来越紧的判断(可参考:华泰期货直播2018年7月25日报告《PTA基本面与价格行情分析》),8-12月出现加工费大幅扩张的概率非常高,单就8月而言,目前只能判断该月是具备这种可能性的。

4

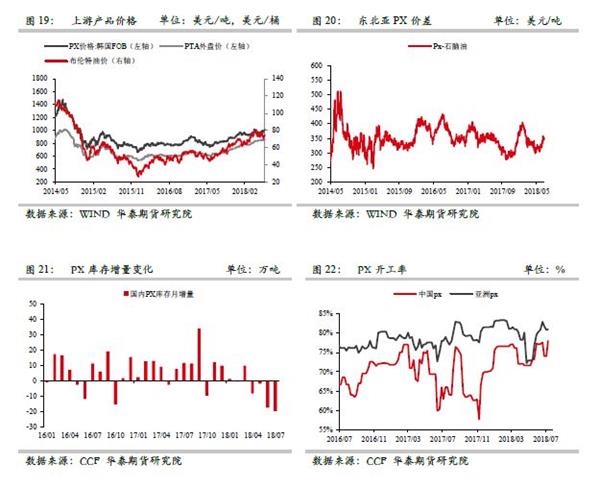

供需偏紧推动PX价差显著回升,8月PX或高位震荡

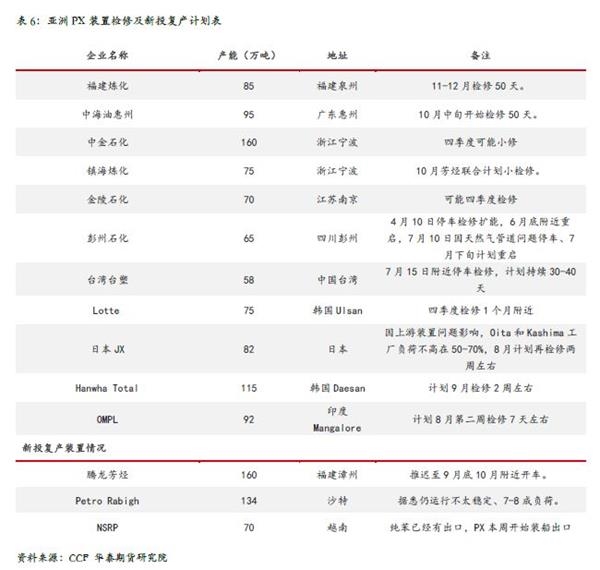

7月,PX(FOB)与原油价差大幅扩张,从400美元/吨附近扩张至470美元/吨以上,PX也相应攀升至近几年的最高位置,主要是受亚洲供需偏紧影响。二季度亚洲PX集中检修,同时沙特134及越南70万吨新装置投放后运行不稳定,使得中国和亚洲其他区域PX库存发生明显去化;6月底至7月,原计划重启的PX检修装置意外较多、重启进度较慢,另外台塑石化58万吨PX装置中旬也开始检修,PX需求端却随着PTA负荷的回升在增加,使得7月PX进一步去库,加重现货偏紧程度。

8-9月,亚洲范围新增了较多预期外的PX装置检修计划,主要涉及印度OMPL92万吨、日本JX82万吨和韩国HTC115万吨,使得三季度亚洲PX整体检修损失量依然较高,而目前沙特134万吨新装置运行依然不稳、外运船货比较有限,同时PTA产出8-9月可能保持在相对高位、对PX需求会较为旺盛,整体三季度PX供需依然处于偏紧状态。(注:福海创PX的开启实际影响的是下游聚酯需求传导至PX的程度,对PX供需平衡的影响较小;而且目前来看其开车形成供应要到四季度中期附近以后。)

基于对亚洲区域PX供需偏紧的分析判断,PX(FOB)-原油价差或有较强支撑,420美元/吨下方空间可能很有限,但由于2019年PX将进入投放高峰期的长周期格局,我们对PX价差的高度也相对谨慎,认为目前470美元/吨以上的价差继续往上的空间也不大,目前得价差对后期PX工厂提升开工已具备较强的激励作用。同时,我们基于对中期原油供需以平衡为主的判断,认为原油价格较可能高位震荡为主(70-80美元/桶)。所以,我们对上游原料PX价格在8月前后持相对中性的看法,预计东北亚PX(FOB)主要运行区间在990-1050美元/吨附近。

5

供需偏紧格局难改,等待回调买入为宜

供应方面,8月目前看到的检修计划很少,仅大连220万吨8月上旬计划检修,需要注意的是一些潜在的PTA装置临时性检修,另外8月炎热的高温天气也对PTA装置负荷有潜在的制约影响;而装置重启计划方面,主要是重庆90万吨PTA计划8月初开车,整体而言8月PTA开工负荷处在高位的可能性较大、预估在81-82%附近。

进出口方面,7月PTA内外盘价差与6月整体水平相当、进口盈亏高达-1100元/吨以上,国内PTA价格竞争力显著,从现货市场了解到国外对中国的需求显著增多,但是我国现货紧张、可供出口的货物很少,这从6月进出口数据上也得到验证,7-8月PTA净出口或仍在零值偏上。

下游需求方面,聚酯低库存与整体利润尚可的状态对8月聚酯开工依然会起到较强支撑作用,目前也并未看到集中性的聚酯检修降负荷计划,但是8月炎热的高温天气对聚酯开工的负面影响可能会有一定程度的体现;另外一方面,8月聚酯产出也有额外贡献的量,主要来自众多近期新增投复产装置正在逐步实现稳产通道中,这部分额外贡献的产出增量预计会弥补季节性负荷的损失,总体来看8月聚酯产出较可能依然会保持高位。整体8月供需在小幅缺口到持平附近,明显累库的可能性很小,供需偏紧的格局8月料将持续下去。

上游成本端,7月原料成本端受PX供需偏紧与汇率影响抬升显著,进入8月PX供需偏紧局面难改将继续在下方支撑PX价差,但是长周期PX产能大投放带来的预期压力临近,且目前PX价差已经处于较高位置、对后期PX装置开工负荷的提升已有较强激励,所以PX价差继续上行的空间我们也认为不大,结合原油区间震荡的看法,我们认为接下来PX价格走势或以高位震荡为主。

观点:综合上述对供需平衡偏紧的判断,8月PTA行业加工费在依然下方有很强支撑,可收缩的空间很小、而向上可扩展的潜在空间会更大;同时,上游成本端PX价格我们认为相对中性,总体走势以高位震荡为主,叠加人民币汇率的区间波动看法,我们认为在7月PTA价格大涨之后,8月PTA的价格出现阶段性回调的可能性比较大,向下潜在的调整的空间主要来自于成本端(原料及汇率)。而基于对更长周期的供需越来越紧以及成本端相对中性的判断,我们认为8月等待回落时寻找买入机会更为合适。PTA期货合约具体价格来看,01合约我们认为下方重心或在5900元/吨附近,后期上方潜在空间更大一些;而09和11合约,下方价格重心或在6000元/吨附近。