摘要

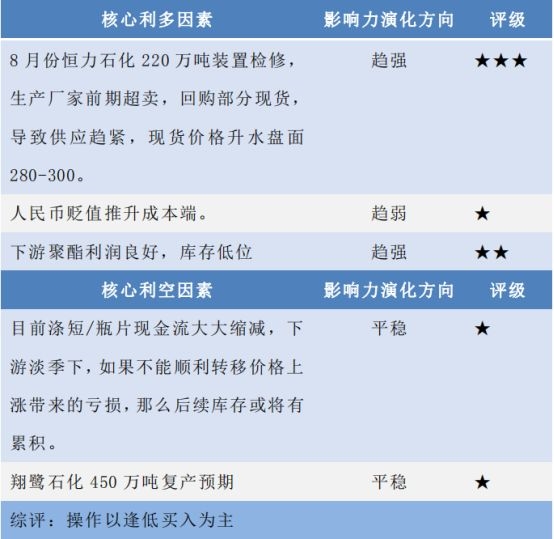

短期PTA暂时脱离基本面运行,进入资金博弈阶段;基本面良好,支持价格上涨;后续行情需要关注:1、终端的利润缩水有没有传导到聚酯的现金流亏损和库存高企;2、翔鹭石化复产进度。核心因素评定表:

注:“★★★”主动推涨型因素或主动打压型因素;“★★”支撑型因素或阻力型因素;“★”背景型因素。

8月份操作策略

1)、单边操作

8月份,前期1809合约多单继续持有。预计在8月中下旬介入空单。具体操作见下表。总仓位控制在30%左右。策略止损后,如果满足开仓条件,可重新进入。总止损次数不超过3次。

2)、跨期套利操作

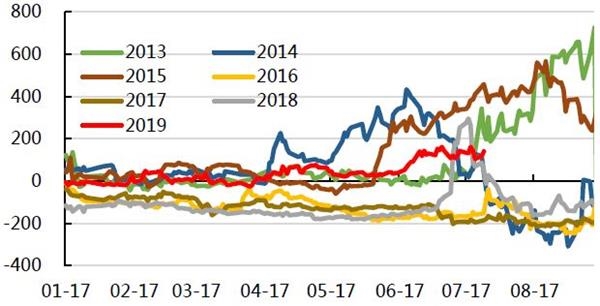

9-1价差有继续扩大的趋势。

3)、套期保值操作建议

8月份,下游厂家及时买入套保,防止原材料上涨过快,带来利润的损失。

行情分析

1)、关键数据表

资料来源:申万期货研究所

2)、图解行情

7月份,原油价格一定程度回落。原油价格在上冲至80美金之后,OPEC联盟宣布增产,降低供应短缺的担忧。中东地缘政治冲突不断,同时为油价带来一定支撑。

PX价格与其他产品一起在7月份价格都出现不同程度的上涨。

7月份石脑油价格也在上涨,石脑油制PX的利润也从月初100元/吨上涨至400元/吨附近。从汇率端而言,由于人民币的快速大幅贬值,同样价格PX价格,对于PTA 成本提升超过400 元/吨。

PTA期货在月底价格上冲至6400元以上之后,现货价格同时也迅速上涨,基差保持在300元/吨左右。

加工费方面,PTA加工7月份前期一直稳定在800元附近,但昨天价格上涨明显,加工费上冲至1000元/吨。尽管已经达到相对高位,但是在供应方面没有大的利空出现情况下,依然不易做空加工差。

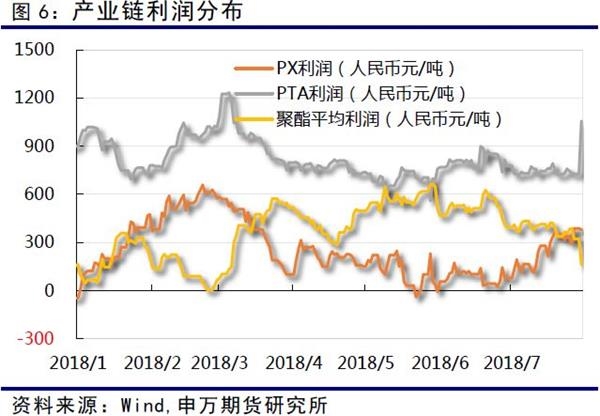

从目前来看,下游聚酯行业今年大量投产,使得利润不断向PTA中端转移。7月份聚酯行业平均利润向下,在近期PTA价格上冲之后,加速下滑。当然目前依然盈利,当利润水平不断缩减,影响到聚酯的开工之后,行情将迎来拐点。

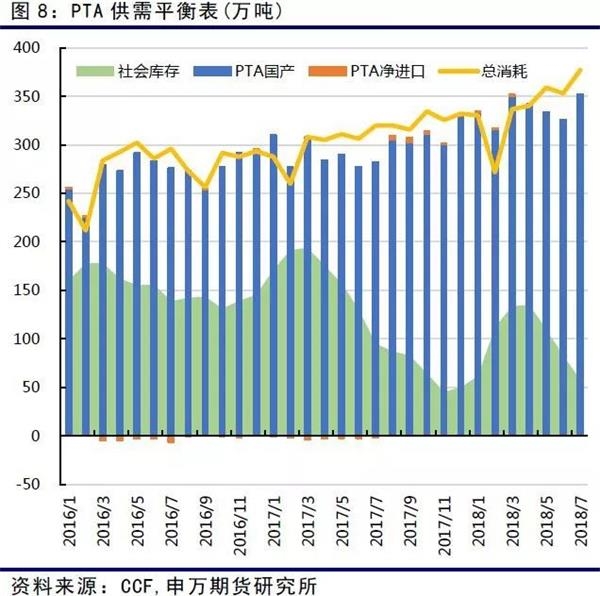

从开工率水平来看,聚酯行业开工率今年来明显高于往年,并且整个7月份都维持在90%以上。PTA的开工率维持75%左右,略低于我们核算的平衡开工率,整个7月份库存预计较难累积。

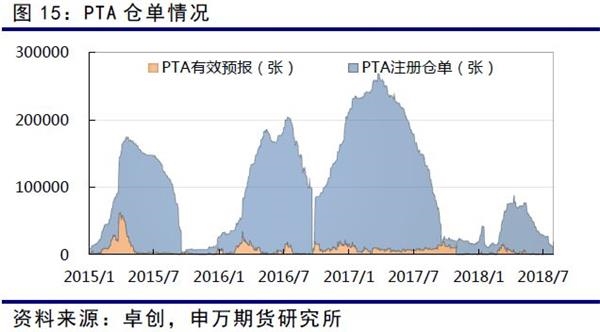

7月份预计PTA国产量352万吨,进口方面预计在8万吨左右,出口预估为6万吨,总的PTA供应量7月份预计在354万吨。7月份聚酯国产量预计434.2万吨,消耗PTA预计在383万吨。考虑到其他的PTA消耗约6万吨,7月份PTA库存继续下降25万吨左右,总流通量不足60万吨。

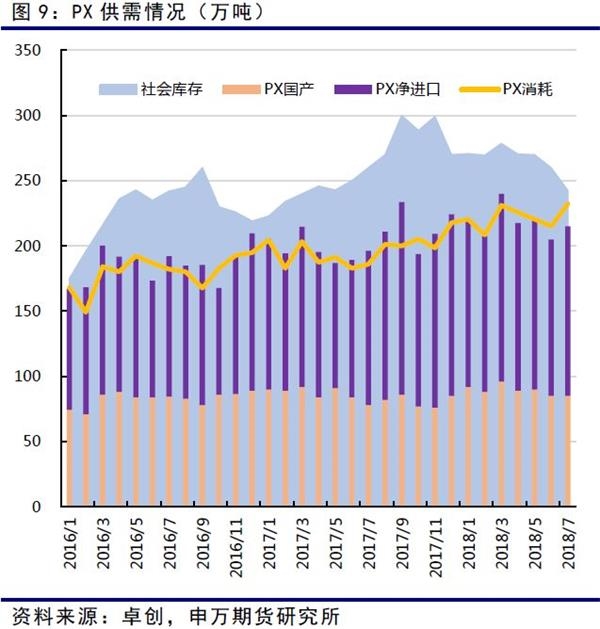

PX方面,预计国产量87万吨,净进口量130万吨,PTA对PX的消耗量232万吨,总库存将继续去化17万吨。当然PX供应主要依赖于进口,因此库存高位对于价格的影响不大。

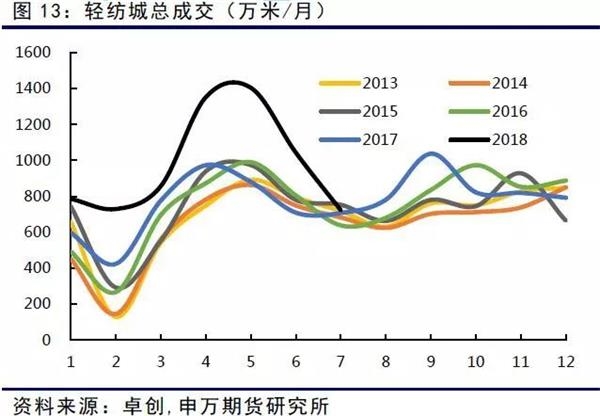

下游织造行业,从库存方面来看,18年明显较17年低,江浙地区织造开工率维持在80%附近。

在5-6月份,火爆的瓶片行业迎来了春天,加工利润一度暴涨至2500元/吨。主要受益于国外的瓶片需求上涨但产能不足。到7月份,瓶片行业逐步回归,利润也逐步下滑至200元/吨。

从涤短与棉花之间的价差来看,棉花价格依然相对涤短高出7000元,涤短目前的加工利润也仅有200元/吨附近。

轻纺城成交情况回落至往年正常水平。

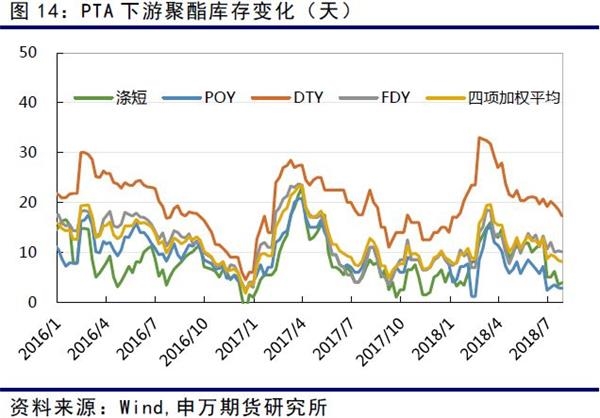

聚酯工厂的成品库存来看,普遍处于较低水平。其中DTY库存相对较高,但是也一直呈现出下滑的趋势。POY及FDY库存接近于5天以下。

09合约在原本应该移仓的时点仍然在增仓上行,说明多头的信心极大,当前的博弈结构仍然是产业空头对决投机多头。当前持仓量对应多头虚盘250 万吨,假如其中有产业客户套保,对冲当前浮亏的最好办法是收现货拉升基差,这样可以用现货合约增加的盈利对冲掉期货09上的空单浮亏,甚至可以继续在高位做空,等待行情回调。

交易逻辑

1)、单边交易逻辑:当前PTA价格已经主要受到资金博弈层面的影响,预计9月或将迎来拐点,近期主动权仍然在多头,短期多单可继续持有,09合约不易做空摸顶;而交割月前后交易所保证金比例提升,多空博弈结果将更加明朗。预计TA1809高点在6600附近;如果届时TA1901同步拉升。待回调趋势形成之后,在8月中旬至8月底以后再考虑介入01空头。

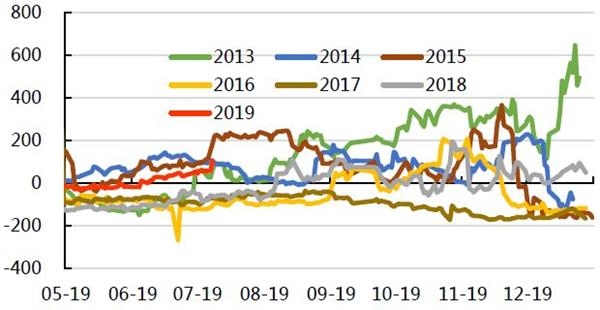

2)、月间交易逻辑:考虑到短期内可以继续持有TA809-901正套头寸,目标位250-300附近。

图20:9-1价差

资料来源: Wind,申万期货研究所

图21:1-5价差

资料来源: Wind,申万期货研究所

风险提示

针对8月份的交易策略,基本面的变化可能会带来策略失败或者交易效果不及预期。潜在风险主要体现在以下几个方面:

1)、翔鹭石化产能提前复产。

2)、成本端、原油等发生大的价格波动。

3)、交易所提前提保。

4)、金融去杠杆导致部分资金偏紧的企业资金链断裂。