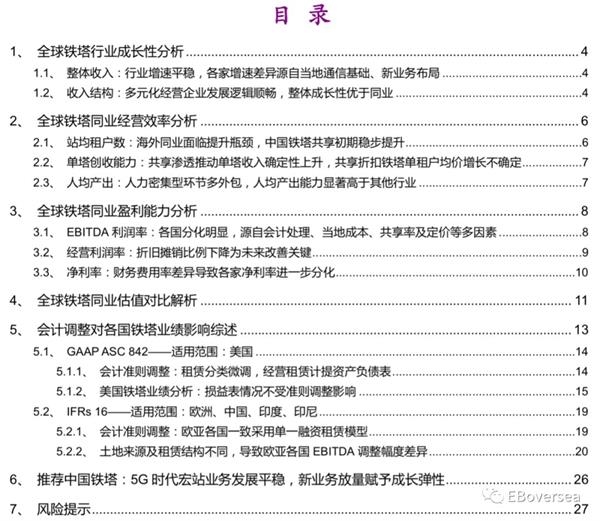

摘要

【全球铁塔行业深度报告:全球铁塔同业基本面及估值分化详解】纵览全球铁塔租赁行业,传统宏站业务增长平稳,通过拓展地区或新业务布局的多元化经营企业具备更高业绩成长性。区别于国际同业,中国铁塔享受国家政策及资源红利,微站、室分、跨行业等新业务放量具备更高确定性,中长期发展逻辑顺畅。5G时代中联通及电信两家共建背景下公司整体业绩稳健增长仍有保障,20年5G上量有望驱动其业绩增长提速,未来分红水平提高、新业务放量有助估值提升,目标价2.5港币,维持“买入”评级。

【文章摘要】

2Q19行业平稳增长,各家增速差异源自当地通信基础、新业务布局

全球各国通信基础及未来建设进度存在显著差异,叠加国内外地区及新业务布局差异,对应各家未来业绩驱动力有所不同。2Q19各家整体营收同比增速在1%-13%区间。印度Bharti Infratel受当地市场萎缩影响营收增速下滑至1%,而美国、欧洲、亚洲市场各家增速在5-13%区间。

EBITDA利润率差异源自会计准则、当地成本、共享率及定价等多因素

2Q19各家EBITDA利润率区间在55-84%。美国三家采用GAAP,EBITDA利润率在55-62%区间显著低于采用IFRs的亚洲铁塔,由于土地租赁的会计处理差异。印尼TOWER/TBIG及印度Bharti Infratel EBITDA利润率分别为79%/84%/ 83%基本相当;中国铁塔EBITDA利润率为75%低于亚洲同业,由于其宏站共享率偏低、共享折扣及人工等成本更高。

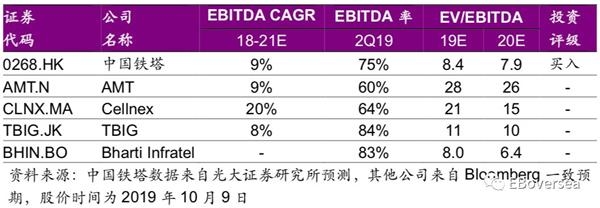

EV/EBITDA估值分化源自资金风格、会计准则、成长性、资本回报等

全球铁塔公司19年EV/EBITDA区间在8-28倍分化明显,由于各家业绩成长性及确定性、资本回报率、分红、杠杆率等多因素综合作用。欧美地区避险资金倾向给予稳健型铁塔公司更高估值溢价,美国三家估值倍数最高平均约27倍,由于REITs属性及会计差异导致本身EBITDA利润率偏低;欧洲平均约23倍,由于其EBITDA成长性高于同业。新兴地区存在明显估值折价,印尼铁塔在8.3-11.5倍,中国铁塔8.4倍,印度最低为8.0倍。

全球各国会计准则普遍调整,各家实际业绩影响幅度不同

全球范围内GAAP及IFRs土地租赁相关会计准则都在今年调整,各国铁塔公司实际业绩影响幅度不同。美国铁塔采用GAAP,调整前后租赁性质不变,利润情况不受影响。欧洲、印度、印尼、中国铁塔适用IFRs,根据自有及租赁比例及调整前后经营及融资租赁比例不同,欧洲、印度及中国受影响程度较大;印尼暂时尚未实行新准则,预计未来业绩受影响程度较小。

推荐中国铁塔:5G时代宏站业务发展平稳,新业务放量赋予成长弹性

纵览全球铁塔租赁行业,传统宏站业务增长平稳,通过拓展地区或新业务布局的多元化经营企业具备更高业绩成长性。区别于国际同业,中国铁塔享受国家政策及资源红利,微站、室分、跨行业等新业务放量具备更高确定性,中长期发展逻辑顺畅。5G时代中联通及电信两家共建背景下公司整体业绩稳健增长仍有保障,20年5G上量有望驱动其业绩增长提速,未来分红水平提高、新业务放量有助估值提升,目标价2.5港币,维持“买入”评级。

风险提示:5G商用推迟;下游运营商整合;2G/3G退网进程加快。

【投资聚焦】

研究背景

共享铁塔制度源自美国,欧洲、亚洲各国相继采用。全球各国通信基础设施基础及未来建设进度存在显著差异,各国铁塔公司传统宏站租赁业务在行业竞争格局、当地成本结构、客户关系、定价机制、共享推进力度等方面存在显著差异,叠加国内外地区及微站、室分等新业务布局差异,各家经营及财务指标表现存在显著差异,对应EV/EBITDA估值分化明显。

创新之处

1) 深度剖析全球铁塔行业基本面及成长路径,对比分析全球5个国家8家核心铁塔公司经营及财务表现差异,包括成长性(整体收入增速、收入结构)、经营效率(站均租户数、单塔创收能力、人均产出)、盈利能力(EBITDA利润率、经营利润率、净利率)。

2) 解析全球铁塔行业估值体系,EV/EBITDA为铁塔同业相对估值法的合理指标,结合EBITDA利润率差异,进一步分析各家估值分化原因、当前抑制因素及未来潜在变化。

3) 重点探讨GAAP及IFRs土地租赁相关会计准则调整以及各国适用具体细则变化,通过全球各国铁塔公司土地来源、租赁结构剖析,逐一分析各家土地自有及租赁相关费用结构以及会计调整情况,最终落实到各家实际业绩影响幅度。

投资观点

2Q19全球通信铁塔租赁服务行业整体延续平稳增长,同业营收同比增速在1%-13%区间。全球各国通信基础设施基础及未来建设进度存在显著差异,叠加国内外地区及新业务布局差异,对应各国铁塔公司未来业绩驱动力有所不同。通信基础设施配备发达地区包括中国、西欧、美国等主要依赖5G基站建设量规模化,新兴地区包括印度、印尼等主要依赖4G网络渗透。

纵览全球铁塔租赁行业,传统宏站业务增长平稳,通过拓展地区或新业务布局的多元化经营企业具备更高业绩成长性。区别于国际同业,中国铁塔享受国家政策及资源红利,微站、室分、跨行业等新业务放量具备更高确定性,中长期发展逻辑顺畅。

中国铁塔由于当期新建4G基站租金贡献有限以及2/3G退网影响、叠加跨行业新业务拓展受阻,短期业绩增速放缓;2020年5G上量有望驱动其整体业绩增长提速,当前股价对应2019年8.4倍EV/EBITDA,未来分红水平提高、新业务放量有助于估值提升,维持目标价2.5港币,对应19/20年11.0/10.3x EV/EBITDA,维持“买入”评级。

【正文部分】

1、全球铁塔行业成长性分析1.1、整体收入:行业增速平稳,各家增速差异源自当地通信基础、新业务布局

全球各国通信设施基础及未来建设进度存在显著差异,叠加国内外地区及新业务布局差异,对应各国铁塔公司未来业绩驱动力有所不同。通信基础设施配备发达地区包括中国、西欧、美国等主要依赖5G基站建设量规模化,新兴地区包括印度、印尼等主要依赖4G网络渗透。

2Q19全球通信铁塔租赁服务业内公司整体营收同比增速在1%-13%区间。印度Bharti Infratel受当地市场萎缩影响整体营收增速下滑至1%,而美国、欧洲、亚洲市场其他各家增速在5-13%区间。

欧洲Cellnex、美国CCI及印尼TBIG分别受益海外地区扩张、塔类配套服务以及当地网络建设需求释放实现双位数增长,成长性优于同业。而中国铁塔由于当期新建4G基站租金贡献有限以及2/3G退网影响、叠加跨行业新业务拓展受阻,2Q营收增速放缓至5%。

1.2、收入结构:多元化经营企业发展逻辑顺畅,整体成长性优于同业

传统宏站租赁业务增长平稳,多元化经营的企业发展路径顺畅,整体业绩成长性优于同业。铁塔公司成长路径主要有四条:1)传统空间租赁之外,塔类配套服务范围延伸,代表企业包括美国冠城国际(CCI)及SBC通信(SBAC);2)国内增速平缓背景下,塔类租赁业务向海外地区扩张,代表企业包括美国的美国电塔(AMT)及SBAC、欧洲Cellnex;3)面向运营商市场,拓展小基站等新业务,代表企业包括美国CCI及中国铁塔;4)基于既有资源能力,打开非运营商市场拓展跨行业租赁、能源经营等业务,代表企业包括中国铁塔。

美国电塔:主营站址租赁业务,2Q19收入占比98%,主体为宏站租赁(站址数占比99%),少量室分DAS租赁(站址数占比1%);同时提供配套服务,2Q19收入占比2%。

冠城国际:经营宏站租赁+光纤小基站租赁业务,2Q19收入占比分别为55%、29%;同时提供宏站、小基站相关配套服务,2Q19收入占比16%。

SBC通信:经营单一的宏站租赁业务、同时提供配套服务,2Q19收入占比分别为92%、8%。

欧洲Cellnex:经营移动通信站址租赁+广播电视网络基础设施租赁,收入占比分别为66%、24%;同时提供配套服务,收入占比10%。

印度Bharti Infratel:经营单一的宏站租赁业务,2Q19站址租金及能源收入占比分别为61%、39%。

中国铁塔:面向运营商市场,在宏站租赁之外拓展微站、室分租赁,2018年收入占比分别为94.9%、0.6%、2.5%;面向非运营商市场发展跨行业、能源经营业务,2018年收入占比2%。

2、全球铁塔同业经营效率分析2.1、站均租户数:海外同业面临提升瓶颈,中国铁塔共享初期稳步提升海外各国铁塔公司站均租户数面临提升瓶颈,中国铁塔仍在初期稳步提升阶段。美国CCI聚焦美国国内市场,站均租户数停滞在2.2;而AMT、SBAC由于海外业务共享率偏低仍在逐步提升、海外站址数占比扩大,站均租户数分别在1.9/1.8左右小幅波动。欧洲Cellnex站均租户数同样面临增长停滞状态,稳定在1.55左右。

亚洲地区方面,印尼TOWER、TBIG受运营商布网需求低迷、并购整合影响,站均租户数在1.6/1.7左右波动。印度Bharti Infratel由于运营商层面整合并购影响站均租户数回落至1.87。而中国铁塔宏站站均租户数逐年提升至1.46全球最低,共享渗透初期共享率提升确定性高,后期由于运营商网络建设节奏差异面临增长天花板。

2.2、单塔创收能力:共享渗透推动单塔收入确定性上升,共享折扣铁塔单租户均价增长不确定

单塔收入提升动力主要来自两方面:1)站均租户数提升;2)租户均价上升,同一租户的通信设备加挂(包括4G基站扩容及5G新增设备需求等)、部分费用的每年定期上浮。单塔共享比例上升,单塔收入将确定性上升,然而对于有共享折扣优惠政策的印度及中国铁塔公司,单租户均价或有所下调。

由于各国成本结构差异,各国单塔创收能力分化显著,在0.5-7.8万美元区间;欧美地区由于人工、物料、土地租赁成本高,对应单塔收入显著高于亚洲地区。

欧美地区:美国三家铁塔公司站均收入最高,2018年介于4.2-7.8万美元区间,其中AMT由于海外业务占比高、海外铁塔站均营收显著低于美国国内导致全部站址站均营收在三家中最低约4.2万,SBA同样由于海外业务影响站均营收偏低约5.9万,而CCI由于聚焦美国国内市场以及当地铁塔租赁高收费,站均营收最高达7.8万。2018年欧洲Cellnex站均收入为3.2万,明显低于美国但显著高于亚洲同业。

亚洲地区:亚洲铁塔公司单塔创收能力显著低于美国、欧洲,印尼TOWER、TBIG站均收入分别为2.4/2.0万,印度Bharti Infratel站均收入为1.3万,而中国铁塔最低仅0.4万美元。

2.3、人均产出:人力密集型环节多外包,人均产出能力显著高于其他行业铁塔公司主营塔类租赁,公司员工负责合约管理,人力密集型业务环节多采用外包制,人均产出能力显著高于其他行业。

员工人数:中国铁塔员工人数最高约1.7万人,其他各国铁塔公司员工人数在600-5000人。

人均产出:美国铁塔公司由于单塔创收能力高,其人均创收能力继续领先全球,AMT、SBA分别高达148/139万美元,CCI由于发展光纤小基站业务导致人均产出偏低约108万美元;印度Bharti Infratel受益高效管理机制,人均产出较高约94万USD;其他公司在48-74万USD区间。其中中国铁塔为64万USD,高于印尼、低于其他地区,主要由于单塔创收能力偏低。

3、全球铁塔同业盈利能力分析3.1、EBITDA利润率:各国分化明显,源自会计处理、当地成本、共享率及定价等多因素在同样条件下,采用IFRs的欧洲、亚洲铁塔公司EBITDA利润率相比采用GAAP的美国铁塔公司偏高。美国铁塔公司采用GAAP,土地来源主要为购买及经营租赁,对应土地相关费用计入经营费用;融资租赁土地占比偏低,对应土地相关折旧额较少。IFRs调整后采用单一融资租赁模型(除非符合例外条件),对业绩影响集中体现在土地相关折旧额,土地相关经营费用极少。

美国:三家采用GAAP,EBITDA利润率在55-62%区间显著低于采用IFRs的亚洲铁塔公司,主要由于土地租赁的会计处理差异。AMT及CCI 2Q19 EBITDA利润率分别为60%/62%,CCI由于拓展光纤小基站业务、土地经营租赁费占比高导致EBITDA利润率为55%低于前两者。

欧洲:采用IFRs,Cellnex整体EBITDA利润率为64%,低于其他采用IFRs的铁塔公司,主要由于其在宏站租赁之外同时经营广播电视网络设施租赁业务。

印尼:TOWER、TBIG EBITDA利润率分别为79%、84%,TOWER偏低主要由于年内运营费用上升。

印度:Bharti Infratel剔除能源费影响后EBITDA利润率为83%,和印尼TBIG基本相当。

中国:EBITDA利润率为75%低于印度印尼,主要由于其宏站共享率偏低、共享折扣力度大及人工等成本高于印度印尼导致运营费用占比更高。

3.2、经营利润率:折旧摊销比例下降为未来改善关键

各国铁塔公司经营利润率分布在15-72%区间。美国、印尼、印度铁塔公司共享推进历史较久,折旧摊销比例偏低分布在13-34%,对应其经营利润率显著低于欧洲Cellnex、中国铁塔。

印尼TOWER、TBIG经营利润率显著高于同业分别为57%、72%,主要由于当地人工等成本低导致运营费用占比较低。印度当地运营费用同样偏低,但经营利润率31%低于印尼,主要由于其能源费会计处理差异,能源费用占比高达37%。美国三家经营利润率分布在27-36%区间,AMT高达36%;CCI及SBAC基本相当分别为28%/27%,分结构而言CCI由于发展光纤小基站业务场地租赁费占比高于SBAC,但折旧摊销比例更低。

欧洲Cellnex及中国铁塔经营利润率分别为19%/15%显著低于同业,Cellnex 2017年以来海外站址扩张积极导致折旧摊销比例大幅上升;而中国铁塔尚在发展初期,折旧摊销比例显著高于同业。

3.3、净利率:财务费用率差异导致各家净利率进一步分化

经营利润率基础上财务费用率差异进一步导致各国铁塔公司净利率差异,2Q19各家净利率在-0.2%~37.5%区间。中国铁塔净利率为6.6%显著低于同业,其财务费用率最低仅8%,主要由于其尚在发展初期,折旧摊销比例显著高于同业。

4、全球铁塔同业估值对比解析

由于铁塔租赁服务为资产、资金密集型行业,铁塔公司若想实现站址资产扩张,往往需要大额融资以支撑自身资本投入,因此折旧摊销及利息支出将制约公司短期业绩表现,我们认为EBITDA能更加真实地反映公司实际经营情况和业绩成长性,相对应地采用EV/EBITDA相对估值指标也更加合理。全球铁塔公司2019年EV/EBITDA估值区间在8-28倍分化明显,由于各家业绩成长性及确定性、资本回报率、分红、杠杆率等诸多因素的综合作用。

铁塔公司业绩稳健、资本回报率及分红稳定,欧美地区避险资金倾向于给予其较高估值溢价。美国三家估值倍数最高平均约27倍,主要由于REITs属性给予更高估值溢价,其次是会计准则差异导致本身EBITDA利润率偏低理应给予更高估值倍数。欧洲平均约23倍同样较高,主要由于其通过海外扩张,18-21E EBITDA CAGR成长性显著高于同业。

新兴地区存在明显估值折价,墨西哥由于其较高的EBITDA成长性对应估值倍数偏高为12倍,而印尼铁塔公司在8.3-11.5倍,中国铁塔8.4倍,印度铁塔公司由于运营商整合导致业绩下滑压力、估值倍数最低为8.0倍。中国铁塔当前估值抑制因素主要在两点:1)净利润尚在逐步放量阶段,当前股息率偏低;2)未来定价调整风险导致其2023年后业绩面临不确定性。

5、会计调整对各国铁塔业绩影响综述

全球范围内各国应用会计准则基础主要分为GAAP和IFRs两大类,前者以美国为代表,后者适用于欧洲、中国等国家,印度基于IFRs进行一定本土化处理制定Ind-AS,印尼则将本土会计准则Indonesian GAAP与IFRS相糅合予以实施。

全球范围内GAAP及IFRs土地租赁相关的会计准则都在今年调整,原先作为表外融资手段的经营租赁均必须计入资产负债表,仅少数例外情况可保留原本的当期费用化会计处理方式,较大程度提高了公司财务状况透明度。美国、欧洲、亚洲等各国铁塔公司土地租赁相关会计处理均实行相应调整,但由于GAAP及IFRs准则调整幅度以及最新适用准则存在明显差异,对应到各国铁塔公司的实际业绩影响幅度不同。

美国铁塔公司采用GAAP,GAAP于2018年12月15日起就上市公司租赁的会计处理细则实行较大调整,由ASC 842取代ASC 840,调整主要体现在对经营租赁土地需要增加列示在资产负债表,对利润表相关会计处理不变。美国铁塔公司调整前后土地租赁性质不变,损益表计提科目与金额不变,净利润、EBITDA利润不受会计准则调整影响。

欧洲、印度、印尼、中国铁塔公司都适用IFRs会计准则,IFRs同样就租赁的会计处理细则实行较大调整,由IFRs 16取代IAS 17,于2019年1月1日起生效。调整后采用单一融资租赁模型(除非符合例外条件),根据各国此前自有及租赁土地比例、经营及融资租赁比例分布不同,经营租赁变更为融资租赁的土地额不同对应经营费用减少额、折旧增加额不同,各国EBITDA利润率调整前后变化幅度存在差异,欧洲、印度及中国铁塔受影响程度较大;印尼暂时尚未实行新准则,我们预计未来业绩受影响程度较小。

5.1、GAAP ASC 842――适用范围:美国5.1.1、会计准则调整:租赁分类微调,经营租赁计提资产负债表

1、自有土地

对于自有土地,美国所适用的GAAP要求在取得所有权时计入固定资产,并以当期费用全部计入损益表“经营费用”,而不是分期摊销。

2、租赁土地

关于租赁会计处理方式,美国所适用的ASC 842于2018年12月15日起生效取代原先的ASC 840。此次调整对经营及融资租赁分类界定标准有所微调,且经营租赁与融资租赁两种情况下资产负债表对承租人的会计处理要求相同,除非满足例外条件,否则均需计入资产负债表;两类租赁在利润表上的具体会计处理相比调整前保持不变,依旧存在差异。

租赁分类

ASC 842保留区分融资租赁与经营租赁的分类,但界定分类标准有所改变。

调整前,当租赁满足以下条件之一则记为融资租赁,否则为经营租赁:1)租期结束时承租人有权获得租赁物所有权;2)承租人可以优惠价格购入租赁物;3)租期超过租赁物使用期限75%;或4)支付现值超过租赁物公允价值90%。

调整后,当租赁满足以下条件之一则记为融资租赁,否则为经营租赁:1)租期结束时承租人有权获得租赁物所有权;2)承租人有购入租赁物的期权;3)租期覆盖租赁物绝大部分使用期限;4)最低支付现值近似租赁物公允价值;或5)租赁物专门化程度高,在不进行大幅修整情况下仅承租人能够使用。

调整前后的会计处理差异

调整前,ASC 840只要求融资租赁在资产负债表记录相应资产与负债,并在损益表对利息和使用权进行摊销,以实际利率法确认当期融资租赁费用,其中利息费用计入损益表“利息费用”,摊销费用通常以直线法计入损益表“摊销费用”,并在资产负债表“累计摊销”科目贷记;经营租赁则通常以直线法在损益表计入当期租赁费用,无需计入资产负债表。

调整后,ASC 842对两种租赁在资产负债表的会计处理相同,均要求对所租赁土地在资产负债表记录使用权和负债;但对当期损益表的成本费用上的会计处理有所差异。

具体而言,融资租赁的会计处理方式与调整前相同,需在损益表对利息和使用权进行摊销,即当期融资租赁费用=当期利息费用+当期摊销费用。摊销费用通常以直线法对使用权进行摊销,所得结果计入损益表“摊销费用”,并在资产负债表“使用权累计摊销”科目贷记。当期融资费用以实际利率法确认,利息费用=(期初长期应付款余额-期初未确认融资费用余额)×实际融资利率,所得结果计入损益表“利息费用”;租期内随着租赁负债不断减少,每期融资租赁费用也不断降低。

经营租赁则仍以直线法每期计提,相应计入损益表“租赁费用”科目。

除此之外,对于租期在12个月以内的租赁可特殊处理,无需计入资产负债表,直接当期费用化计入损益表“经营费用”。

选择性回溯

对于准则调整前采取经营租赁,且调整生效后仍保持经营租赁方式的土地,公司可选择是否回溯前期财务信息。

若回溯,则对准则调整前租赁期间内的经营租赁部分按照上文所述在资产负债表记录使用权和负债,并与调整前的信息对比分示;

若不回溯,则只对调整生效后的部分计入资产负债表,并对融资租赁和经营租赁的部分分别按照上文所述计入损益表,而涉及准则调整的经营租赁在损益表所计提科目无变化,因此对公司当期盈利情况没有影响。

5.1.2、美国铁塔业绩分析:损益表情况不受准则调整影响

美国铁塔公司无论会计准则调整前还是调整后,土地来源主要来自购买自有以及经营租赁,对应绝大多数土地相关费用集中体现在经营费用,计入折旧摊销额较少;且调整前后土地租赁性质不变,损益表计提科目与金额不变,对应其净利润、EBITDA利润情况不受会计准则调整影响。

美国三家主要铁塔公司AMT、CCI、SBAC的土地来源分为直接购买自有以及租赁,且租赁土地主要为经营租赁方式,各家公司租赁期限与土地自有比例选择策略有所差异。土地购买及土地经营租赁相关费用在损益表均计入“经营费用”科目,影响公司净利润、且影响EBITDA利润情况。极少部分的土地租赁采用融资租赁方式,土地相关费用大头为“摊销费用”,小头为“利息费用”,均影响公司净利润、但不影响EBITDA利润情况。

AMT、CCI及SBAC三家铁塔公司均从2019年1月1日起启用新准则。准则调整后,融资租赁与经营租赁的分类不变但界定标准微调(见上文),并要求对经营租赁部分计入资产负债表的资产使用权和负债科目,损益表计提方式不变,计提当期租赁费用;对于其中已于调整生效前按旧细则计提的部分,可选择是否回溯。三家公司原本采取经营租赁的土地均保留经营租赁的性质,且选择不回溯调整前财务信息,因此准则调整仅对资产负债表列示有影响,损益表计提科目与金额均不变,对应其净利润及EBITDA利润情况不受影响。

1、AMT

在土地租期与自有比例选择策略上,AMT偏好租赁方式,占比达90%,且租期较短,为5-10年。在租赁方式上,AMT大多数为经营租赁,准则调整后土地租赁性质保持不变。

准则调整生效后,AMT选择不回溯已计提的经营租赁信息,损益表计提科目与金额以及相应利润情况均不受会计准则调整影响。

土地相关费用

对于自有土地在损益表计提当期购买费用计入经营费用“Property Operating Expenses”,2016-2018年费用额分别为15,300万美元、13,100万美元、16,300万美元,在当年营收占比分别为2.6%、2.0%、2.2%;1Q19、2Q19费用额分别为3,400万美元、3,100万美元,在当季营收占比分别为1.9%、1.6%。

对于经营租赁土地,在损益表以直线法分期计提租赁费用同样计入经营费用“Property Operating Expenses”,2016-2018年费用额分别约为6,800万美元、6,200万美元、5,800万美元,在当年营收占比分别为1.2%、0.9%、0.8%;1Q19、2Q19费用额分别为900万美元、1,200万美元,在当季营收占比为0.5%、0.6%。

综合自有土地购买及经营租赁土地费用,2016-2018年费用额合计为22,100万美元、19,300万美元、22,100万美元,在当年营收占比分别为3.8%、2.9%、3.0%;1Q19、2Q19费用额合计分别为4,300万美元、4,300万美元,在当季营收占比为2.4%、2.3%。

利润

2019年上半年公司净利润及EBITDA利润表现并未受到土地租赁相关会计准则调整的直接影响。1Q19、2Q19的EBITDA利润率分别为58.0%、59.9%,相比1Q18、2Q18的48.8%、55.9%上升较多,主要由公司美国当地宏站业务共享率提升带动。

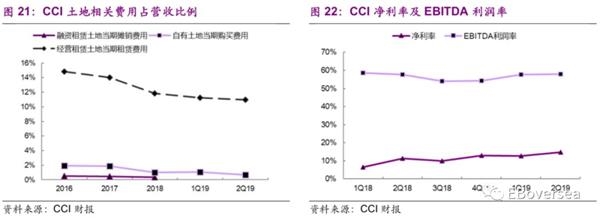

2、CCI

土地租期与自有比例方面,CCI租赁土地比例稍低但仍占大部分,达74%;绝大部分采取经营租赁,极少数采用融资租赁。租赁期限分布也更多元,从毛利贡献度计算,10%为10年以下较短租期土地,15%为10-20年中等租期土地,35%为20年以上较长租期土地。

准则调整生效后,CCI同样选择对原先经营租赁部分不改变租赁性质,且不回溯已计提的经营租赁信息,损益表计提科目与金额以及利润情况均不受会计准则调整影响。

土地相关费用

对于自有土地,在损益表计提当期购买费用,2016-2018年费用额分别为7,500万美元、8,100万美元、5,600万美元,在当年营收占比分别为1.9%、1.9%、1.0%;1Q19、2Q19费用额分别为1,500万美元、1,000万美元,在当季营收占比分别为1.1%、0.7%。

对于租赁土地,经营租赁部分在损益表计提当期租赁费用,2016-2018年费用额分别为58,100万美元、61,000万美元、64,300万美元,在当年营收占比分别为14.8%、14.0%、11.9%,1Q19、2Q19费用额分别为16,000万美元、16,200万美元,在当季营收占比分别为11.2%、11.0%。融资租赁部分计提当期直线摊销费用和利息费用,2016-2018年摊销费用额分别为2,100万美元、1,900万美元、1,800万美元,在当年营收占比分别为0.5%、0.4%、0.3%。

综合自有土地购买及经营租赁费用、融资租赁费用,2016-2018年土地相关费用额合计为67,700万美元、11,000万美元、71,700万美元,在当年营收占比分别为17.3%、16.3%、13.2%,绝大部分均计入经营费用,显著高于AMT的土地相关费用占比。

利润

2019年上半年公司净利润及EBITDA利润表现并未受到土地租赁相关会计准则调整的直接影响。1Q19、2Q19 EBITDA利润率分别为54.6%、54.9%,相比1Q18、2Q18的55.7%、54.4%利润率表现较为稳定。

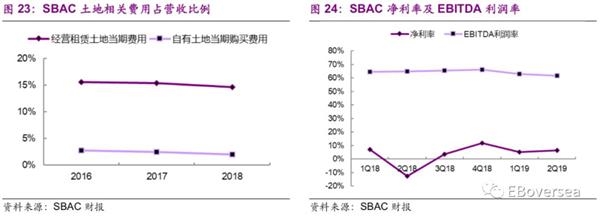

3、SBAC

SBAC土地自有比例最高,达71%;剩余29%租赁土地均采用经营租赁方式,偏好长期租赁,平均租期为36年。

准则调整生效后,SBAC保留原先经营租赁形式,且不回溯已计提的经营租赁信息,损益表计提科目与金额以及利润情况均不受准则调整影响。

土地相关费用

对于自有土地,在损益表计提当期购买费用,2016-2018年费用额分别为4,500万美元、4,200万美元、3,700万美元,在当年营收占比分别为2.8%、2.4%、2.0%;

对于租赁土地,公司全部采用经营租赁方式,在损益表计提当期租赁费用,2016-2018年费用额分别为25,400万美元、26,600万美元、27,400万美元,在当年营收占比分别为15.6%、15.4%、14.7%。

综合自有土地购买及租赁费用,2016-2018年费用额合计为29,900万美元、30,800万美元、31,100万美元,全部均计入经营费用,在当年营收占比分别为18.4%、17.8%、16.7%,其土地相关费用占比显著高于AMT略高于CCI。

利润

2019年上半年公司净利润及EBITDA利润表现并未受到土地租赁相关会计准则调整的直接影响。1Q19、2Q19 EBITDA利润率分别为62.9%、61.6%,相比18年各季度有所下调。

5.2、IFRs 16――适用范围:欧洲、中国、印度、印尼5.2.1、会计准则调整:欧亚各国一致采用单一融资租赁模型

调整前,中国、欧洲、印度、印尼各国铁塔公司适用会计准则原先并不相同,其中中国、欧洲、印度铁塔公司土地租赁相关会计处理内容要求均采用或等同IAS 17,印尼与前三者存在差异;本次IFRs调整后,四个地区铁塔公司的租赁细则殊途同归,如今均采用或等同IFRs 16。

中国、欧洲铁塔公司的会计准则均为IFRs,其中租赁部分细则原为IAS 17,2019年1月1日起由IFRs 16替代。新细则对承租人与出租人提出差别要求,出租人融资分类界定与会计处理不变,承租人会计处理则采用单一融资租赁模型,除非符合例外条件,全部租赁均需计入资产负债表。

印度会计准则为Ind-AS,基于IFRS并糅合本国特色。就租赁细则方面,印度原先采用Ind-AS 17,具体内容与IFRS调整前的细则IAS 17一致;现顺应IFRS调整,替换为Ind-AS 116,具体内容与IFRs 16一致。

印尼会计准则为Indonesian GAAP,同样在IFRs基础上融合本国特色。就租赁细则方面,印尼原先采用的PSAK 30本国特色较鲜明,与IFRS差别较大;现顺应IFRS调整,替换为PSAK 73,具体内容与IFRs 16一致。

1、调整前:欧洲、中国、印度采用或等同IAS 17,印尼存在差异IFRS调整前的细则IAS 17对租赁的分类标准与GAAP调整后的细则ASC 842一致,会计处理方法与GAAP调整前的细则ASC 840一致。

IAS 17区分融资租赁与经营租赁,即当租赁满足以下条件之一则记为融资租赁,否则为经营租赁:1)租期结束时承租人有权获得租赁物所有权;2)承租人可以优惠价格购入租赁物;3)租期覆盖租赁物绝大部分使用期限;4)最低支付现值近似租赁物公允价值;或5)租赁物专门化程度高,在不进行大幅修整情况下仅承租人能够使用。

IAS 17具体会计处理方式同ASC 840:融资租赁在资产负债表记录资产和负债,在损益表对利息和资产进行摊销,以实际利率法确认当期融资租赁费用,其中利息费用计入损益表“利息费用”,摊销费用通常以直线法计入损益表“摊销费用”,并在资产负债表“累计摊销”科目贷记;经营租赁则通常以直线法在损益表计入当期租赁费用,无需计入资产负债表。

印尼则采用PSAK 30,区分融资租赁与经营租赁,但分类标准与IAS 17、ASC 840存在明显差异。其融资租赁需同时满足以下三点:1)承租人有权在租期结束时以签署租赁合同时议定的价格购入租赁物;2)每期租金与期权价格总和超过出租人的资产购入成本;3)租期至少为2年,否则均为经营租赁。针对两类租赁的会计处理,PSAK 30同IAS 17。

2、调整后:欧洲、中国、印度、印尼均采用或等同IFRs 16IFRs 16取代IAS 17,对承租人与出租人提出差别要求。出租人不受准则调整影响,仍按照原先会计处理对融资租赁和经营租赁分别计提;而承租人租赁分类界定标准与相应会计处理方式均有改变,需采用单一融资租赁模型,除非满足例外条件,包括经营租赁资产在内的所有租赁均需计入资产负债表。下文具体阐述承租人相关会计处理变化。

首先对于租赁分类,仍然保留融资租赁与经营租赁两类,但承租人在财务报表处理时,两类不作区分。具体而言,原先承租人会计处理与出租人一致,区分经营租赁、融资租赁,现调整为承租人使用单一融资租赁会计模型。

对于会计处理方式,IFRs16的单一融资租赁模型具体计提规则与GAAP调整后的ASC 842融资租赁细则一致。

对于资产负债表,IFRs16与IFRS调整前IAS 17的融资租赁计提方式基本一致,在具体科目上有微调,可选择同IAS 17一致,计提“物业、厂房与设备”科目,也可以单独计提为“资产使用权”科目,同时贷记相应负债。

对于损益表,对利息和使用权进行摊销,以实际利率法确认当期融资租赁费用,其中利息费用计入损益表“利息费用”,摊销费用以直线法计算计入损益表“摊销费用”,并在资产负债表“使用权累计摊销”科目贷记。

对于金额小于5000美元或租期短于12个月的特殊情况则可免于调整,无需计入资产负债表,直接当期费用化计入损益表“经营费用”。

对于准则调整前采取经营租赁,且调整生效后仍未到期的土地,公司可选择是否回溯前期财务信息。

若回溯,则对已按照经营租赁计提的全部租赁期间按照上文所述融资租赁模型重新计提,在资产负债表记录使用权和负债,并将原先损益表分期计入租赁费用改为计入使用权摊销费用和利息费用。

若不回溯,则只对调整生效后的采取融资租赁模型的租赁土地计入资产负债表,其中租赁负债为剩余应支付租赁金额现值,贴现率为调整生效首日承租人借款利率,资产使用权则有两种计算方式:1)租赁负债根据预付或应计租赁额调整后的金额;2)该租赁开始首日的资产使用权价值以调整生效首日承租人借款利率贴现后的金额;

而在损益表会计处理上,原先部分土地采用经营租赁方式,在损益表分期计入租赁费用,调整后变更为融资租赁方式,对应计入使用权摊销费用和利息费用。

5.2.2、土地来源及租赁结构不同,导致欧亚各国EBITDA调整幅度差异IFRs调整后采取的单一融资租赁模型(除非符合例外条件),对铁塔公司当期损益影响集中体现在土地相关折旧额上,土地相关经营费用极少;会计准则调整后原先采用经营租赁的土地变更为融资租赁,对应经营费用减少、折旧费用增加,EBITDA利润率有所抬升。

根据各国此前自有及租赁土地比例、经营及融资租赁比例分布不同,经营租赁变更为融资租赁的土地额不同对应由经营费用减少额、折旧增加额不同,各国EBITDA利润率调整前后变化幅度存在差异。欧洲、印度及中国铁塔受影响程度较大,场地租赁费占比下降,折旧额占比上升带来EBITDA利润率上升;而印尼暂未实行新准则,由于其调整前即主要采用融资租赁,对应受会计调整影响折旧摊销比例上升幅度有限,未来EBITDA利润率抬升幅度有限。

1、欧洲铁塔业绩分析:3Q18即实行新准则,EBITDA利润率显著抬升欧洲Cellnex的土地租赁在调整前少部分为融资租赁,绝大部分来自经营租赁。会计准则调整后,多数土地会计处理模型由经营租赁变更为融资租赁。在调整前土地租赁相关费用大头计入经营费用,同时影响净利润、EBITDA利润;而在调整后土地租赁相关费用大头计入折旧摊销,影响净利润、但不影响EBITDA利润情况,对应在会计准则调整前后EBITDA利润出现显著抬升。

调整前绝大多数采用经营租赁方式,对应计入leases expense,影响其净利润、EBITDA利润情况;少数采用融资租赁方式,对应计入摊销费用及利息费用,影响其净利润、但不影响EBITDA利润情况。

在会计准则调整后,原先采用经营租赁的土地(除特殊情况外)的租赁性质均全部变更为融资租赁方式,对应到Cellnex的土地租赁大多数采用融资租赁、少数特别情况直接当期费用化。

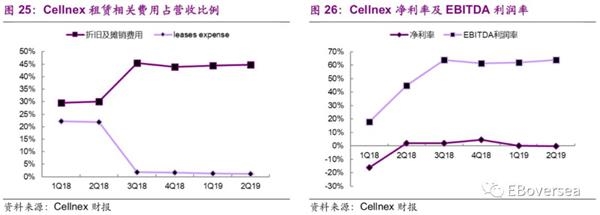

欧洲铁塔公司Cellnex自3Q18起即按照IFRs 16列示。从调整前后情况对比来看,Cellnex调整后场地租赁及折旧摊销费用占营收比例相比调整前变化不大,其中场地租赁费用显著下降,折旧及摊销费用占比显著上升,对应EBITDA利润率显著抬升,与上文会计准则调整分析相吻合。

土地相关费用

1)调整前

1Q18、2Q18按照IAS 17对经营租赁土地当期费用化,租赁开支分别为48百万欧元、48百万欧元,占总营收比例分别为22.2%、21.9%。

少部分采用融资租赁,计入折旧及摊销费用,公司折旧及摊销总额分别为64百万欧元、66百万欧元,占总营收比例分别为29.5%、30.1%。

租赁开支及折旧摊销费用合计分别为112百万欧元、114百万欧元,占总营收比例分别为51.7%、52.0%。

2)调整后

3Q18-2Q19按照IFRs 16以单一融资租赁模型计提,租赁开支分别为4百万欧元、4百万欧元、3百万欧元、3百万欧元,占总营收比例分别为1.8%、1.7%、1.2%、1.1%,相比调整前显著下降。

除特殊情况下的土地租赁均采用融资租赁,相关费用大头计入折旧及摊销。3Q18-2Q19公司折旧摊销费用总额分别为104百万欧元、104百万欧元、107百万欧元、110百万欧元,占总营收比例分别为45.4%、44.0%、44.4%、44.7%,相比调整前显著抬升。

3Q18-2Q19租赁开支及折旧摊销费用合计分别为108百万欧元、108百万欧元、110百万欧元、113百万欧元,占总营收比例分别为47.2%、45.7%、45.6%、45.8%。

利润

受会计准则调整影响,Cellnex3Q18-2Q19 EBITDA利润率相比调整前显著抬升。1Q18、2Q18Cellnex的EBITDA利润率分别为18.0%、44.7%,3Q18-2Q19则分别为63.8%、61.4%、61.8%、63.9%。

2、中国铁塔业绩分析:1Q19实行新准则,EBITDA利润率显著抬升

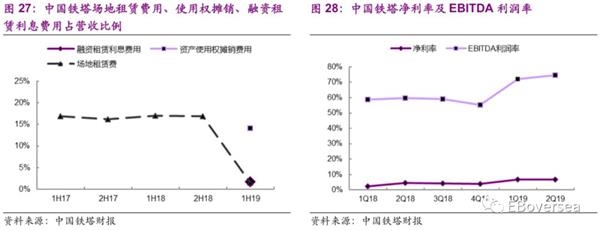

中国铁塔公司的土地来源少部分为自有场地,绝大部分来自租赁,土地租赁相关费用会计处理前后和欧洲Cellnex基本一致。在调整前绝大多数采用经营租赁,而在调整后除特别情况外采取单一融资租赁模型,多数土地会计处理模型由经营租赁变更为融资租赁,对应场地租赁费占比显著下降,折旧摊销比例上升,EBITDA利润出现显著抬升。

根据中国铁塔土地租约的实际情况,合同金额大于等于5000美元或租期大于等于1年的租赁,即调整后融资租赁土地占比约80%,公司选择不回溯,因此调整生效前已按照原先经营租赁方式计提的部分不做改变,影响具体表现为原先多数土地采用经营租赁在调整生效后的租期部分改用融资租赁方式计提,在当期损益表中计入使用权摊销以及利息费用;而满足特殊情况即合同金额小于5000美元或租期小于1年的租赁土地占比约20%,即当期费用化比例约20%,在当期损益表中计入场地租赁费。

土地相关费用

调整前中国铁塔土地租赁相关费用集中体现在场地租赁费,2016-2018年公司场地租赁费用额分别为9,121百万元人民币、11,336百万元人民币、12,196百万元人民币,在当年营收占比分别为16.3%、16.9%、17.0%。

调整后中国铁塔土地租赁相关费用大头计入使用权摊销费用,小头计入场地租赁费以及融资租赁利息费用。1H19使用权摊销费用额为5,323百万元人民币,营收占比为14.0%,对应折旧摊销比例相比调整前显著抬升;场地租赁费为578百万元人民币,营收占比为1.5%,相比调整前显著下降;融资租赁利息费用额为623百万元人民币,营收占比1.6%;三项费用合计6,524百万元人民币,营收占比合计17.1%,相比2018年的场地租赁费占比17.0%基本相当。

利润

受会计准则调整影响,中国铁塔1H19 EBITDA利润率相比调整前显著抬升。具体来看,2018年各季度中国铁塔公司EBITDA利润率分别为58.7%、59.6%、59.1%、55.3%,1Q19、2Q19则分别为71.9%、74.5%。

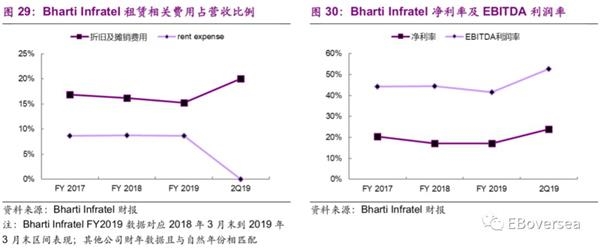

3、印度铁塔业绩分析:FY20Q1(2Q19)实行新准则,EBITDA利润率显著抬升

印度采用的Ind-AS于2019年4月1日起同样进行调整,主要铁塔公司Bharti Infratel土地租赁原先少部分为融资租赁,绝大部分来自经营租赁;调整后根据其实际租约情况,全部采用融资租赁,暂时没有满足特殊条件的租赁土地。与欧洲Cellnex及中国铁塔类似,其会计调整后EBITDA利润率出现显著抬升。

印度原先采用Ind-AS 17,区分融资租赁与经营租赁,对租赁类型的界定标准及会计处理均与IAS 17一致;调整后采用Ind-AS 116,采取融资租赁单一模型,与IFRs16会计处理一致,将租赁以使用权和负债计入资产负债表,并对金额小于5000美元或租期短于12个月的租赁例外处理,当期费用化计入损益表“经营费用”。

土地相关费用

FY17-19按照Ind-AS 17,大多数土地采用经营租赁,租金开支分别为11,628百万卢比、12,615百万卢比、12,551百万卢比,占总营收比例分别为8.7%、8.7%、8.6%;折旧及摊销费用分别为22,626百万卢比、23,462百万卢比、22,239百万卢比,占总营收比例分别为16.9%、16.2%、15.3%;租金开支及折旧摊销费用合计分别为34,254百万卢比、36,077百万卢比、34,790百万卢比,占总营收比例分别为25.5%、24.9%、23.9%。

2Q19按照Ind-AS 116以单一融资租赁模型计提,rent expense为0,占总营收比例为0%,相比调整前显著下降;折旧及摊销费用为7,425百万卢比,占总营收比例分别为20.0%,相比调整前显著上升;租金开支及折旧摊销费用合计为7,425百万卢比,占总营收比例为20.0%。

利润

受会计准则调整影响,Bharti Infratel 2Q19EBITDA利润率相比调整前显著抬升。具体来看,FY17-19的EBITDA利润率分别为43.9%、44.0%、41.2%,2Q19则为51.1%显著抬升。

4、印尼铁塔业绩分析:20年方实行新准则,未来业绩影响有限

印尼将于2020年1月1日起对租赁分类与会计处理方法进行同样调整。调整前,印尼采用PSAK 30,区分融资租赁与经营租赁,但分类标准与IAS 17、ASC 840均不同,针对两类租赁的会计处理同IAS 17。调整后,采用PSAK 73,与IFRs 16会计处理一致,不区分融资租赁与经营租赁,将租赁以使用权和负债计入资产负债表,并对金额小于5000美元或租期短于12个月的租赁例外处理,当期费用化计入损益表“经营费用”。

印尼主要铁塔公司TBIG土地来源主要来自租赁,极少部分来自购买自有;且其长期租赁土地全部采用融资租赁方式。截至2018年底,长期租赁土地资产余额为18,585亿IDR,其自有土地资产余额仅为294亿IDR。公司土地租赁相关费用集中体现在摊销费用项,2016-2018年融资租赁土地当期摊销费用额分别为2,080亿IDR、2,390亿IDR、3,040亿IDR,在当年营收占比分别为5.6%、5.9%、7.0%。

2020年印尼实行新会计准则后,TBIG长期租赁土地保留融资租赁性质不变,对应相关会计处理保持不变;倘若其存在2年以下的短期租赁土地,则未来部分短期租赁土地相关会计处理将面临调整,由此我们预计2020年会计调整后TBIG折旧与摊销上升比例有限,未来EBITDA利润率上抬幅度较小。

6、推荐中国铁塔:5G时代宏站业务发展平稳,新业务放量赋予成长弹性纵览全球铁塔租赁服务行业,传统宏站租赁业务增长平稳,通过拓展地区或新业务布局的多元化经营企业相比单一经营企业往往具备更高的业绩成长性。

区别于国际同业,中国铁塔享受着国家政策及资源红利,手头可整合资源不局限于宏站塔杆,在传统宏站之外,业务范围逐步扩大到微站、室分、跨行业共享,从单纯的塔杆共享到机房、管道、电力等配套资源共享。公司中长期发展逻辑较为顺畅,5G时代受益国家政策及资源倾斜有助于其新业务加速放量。

公司在国内铁塔基础设施服务市场占据主导地位,2017年以收入计市场份额约97.3%,具备全国完整站址及配套资源布局,未来需加强统一平台、全网经营能力,真正为运营商以及社会其他行业客户降本增效,方能实现自身业务顺利放量。

塔类业务增速短期放缓,等待2020年增长加快

1H19公司核心塔类业务同比增长5.1%,对应2Q19营收增速由1Q19的6.8%放缓至3.5%,主要由于过渡阶段4G需求有所减少、5G需求尚未明显起量对当年租金贡献有限。下半年业务需求面压力仍将存在,考虑到季节性因素以及5G基站落地开始贡献租金,我们预计下半年塔类业务表现将好于上半年。伴随2020年5G基站数放量,公司塔类业务增长有望加快。

室分业务维持快速成长,跨行业短期受阻中长期向上弹性仍在

1H19室分业务同比上升52%符合我们预期,营收占比扩大至3.3%,我们预计全年室分业务增速有望达40%。跨行业业务短期拓展受阻,1H19租户数增长缓慢,公司由被动销售转为主动销售模式有望驱动下半年回暖;考虑到IoT时代跨行业业务潜在需求广袤,未来依旧具备较高的向上弹性。

IFRs调整影响欧洲亚太铁塔业绩,调整后与印尼成本结构可比性加强

IFRs准则调整后其大多数土地租赁会计模型由经营租赁变更为融资租赁,对应到折旧摊销额及利息费用增加导致EBITDA利润率显著高于调整前水平。IFRs调整对铁塔公司业绩影响不局限于中国铁塔,欧洲、印度、印尼等铁塔公司亦作相关调整,只是影响程度有所差异。IFRs调整后中国铁塔场地租赁相关费用的会计处理与印尼铁塔更加一致,成本结构可比性加强。

估值与评级

我们维持19年可比口径下EBITDA预测为443亿人民币,鉴于跨行业业务短期面对拓展压力,分别下调20-21E EBITDA预测0.4%/2.8%至484/545亿人民币,对应18-21E CAGR约9%。中国铁塔由于当期新建4G基站租金贡献有限叠加新业务拓展受阻,短期面临业绩增长放缓压力。5G时代中联通及电信两家共建背景下公司整体业绩稳健增长仍有保障,20年5G上量有望驱动整体业绩增长提速,未来分红水平提高、新业务放量有助估值提升,基于DCF估值法,维持目标价2.5港币,对应19/20年11.0/10.3x EV/EBITDA,维持“买入”评级。

风险提示:5G商用推迟;定价协议调整;室分及跨行业拓展放缓。

7、风险提示

1)5G商用进程推迟:塔类业务发展取决于下游运营商网络建设需求,倘若5G商用进程不及预期,运营商推迟5G布局建设,将导致铁塔公司业绩推迟释放。

2)下游运营商整合:当地运营商整合会导致铁塔公司租约流失,塔类业务租金收入面临萎缩风险。

3)2G/3G通信设备退网进程加快:未来是4G及5G长期共存时代,2G、3G基站设备将慢慢退出,根据不同国家铁塔公司的定价方式不同,各家存量租金的削减程度有所差异。

4)中国铁塔定价协议再次调整风险:中国铁塔核心客户运营商即为大股东,5G时代运营商同时面临大额资本开支、提速降价等经营压力,三大运营商作为中国铁塔的控股股东为转移价格压力至成本端,存在对定价协议再次调整的可能,中国铁塔的利润空间存在受挤压的风险。

5)中国铁塔室分及跨行业业务拓展不及预期:目前国内室分项目承接市场仍由运营商占据绝对主导地位,5G时代公司能否顺利承接原运营商的存量升级项目仍面临一定不确定性。公司目前跨行业业务主要集中在政府部门项目,企业级市场能否顺利拓展决定未来中长期发展空间。

(文章来源:光大证券)