原标题:安进27亿美元入股百济神州: 政策东风下中国创新药企的诱惑

对于安进来说,要分食全球第二大医药市场的“肿瘤蛋糕”,选一个优秀的本地合作伙伴大概是一个不错的选择。

本土创新药企在11月1日迎来了又一个高光时刻。

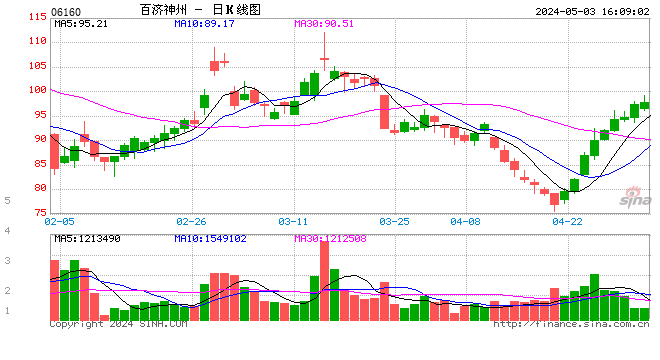

11月1日,美国生物制药企业安进(Amgen)宣布以27亿美元现金收购中国生物创新药公司百济神州(纳斯达克代码:BGNE;香港联交所代码:06160)20.5%的股份。

安进已同意以每股ADS 174.85美元的价格,较百济神州截至2019年10月30日在纳斯达克股票市场上30天交易量加权平均价相比溢价36%,购入价值约27亿美元的百济神州普通股。安进将在百济神州董事会获得一个席位。预计交易将于2020年第一季度完成。

如果该交易顺利完成,将创下中外生物制药企业间最大交易金额。

考虑到一年多以来百济神州经历了在港交所双重上市、重磅药物迟迟未获批、与新基合作终止、被沽空、开新厂,这笔交易来得充满戏剧性。

在11月1日下午的一场记者会上,百济神州中国区总经理兼公司总裁吴晓滨对包括21世纪经济报道在内的媒体表示收购过程是创始人欧雷强亲自参与推动的。

作为百济神州创始人、董事长兼首席执行官,欧雷强对于安进的“大手笔”的动机解释是,“一定是相信这个公司是值得投这么多钱的。也是因为我们已经花了非常多的力量在中国进行商业化以及临床研究,在全球建立了一个超过1000人的临床研究团队,其中在中国有600多人。”

临床、商业化能力和“在中国”,大概就是此次合作的几大吸引力。

“意外之财”

根据今年跨国药企的半年报,安进营收114.28亿美元,大概在全球药企营收中排名第十上下,欧雷强在记者会上说“安进是全球第六大生物医药公司”。

安进是全球生物制药领域的巨头无疑,百济神州也是“顶着光环”出身。

2010年,百济神州作为一家研发型公司在北京成立。创始人之一的欧雷强此前从麦肯锡到多家医药公司的一把手,积累了行业经验。另一位创始人王晓东是美国国家科学院和中国科学院“双院士”。

2016年,在未有产品上市的情况下,百济神州在纳斯达克IPO,完成1.82亿美元融资。

2017年,百济神州与另一家美国生物制药巨头新基开始合作,双方共同开发和商业化百济神州用于治疗实体肿瘤的PD-1抑制剂替雷利珠单抗。百济神州也接手了新基在中国的运营,拥有新基三个在中国获批产品的独家授权,包括ABRAXANE 注射用紫杉醇(白蛋白结合型)、瑞复美(来那度胺)和VIDAZA 注射用阿扎胞苷。百济由此开启了一家生物创新药企的商业化进程。

同时,当时负责辉瑞中国业务的吴晓滨加入百济神州,成为其中国区总经理、百济神州总裁,引发业内热议。

2018年7月,百济神州港股IPO,成为首个在美股和港股同时上市的中国生物医药公司。

意外首先来自于另外两家大公司的并购,2019年新年一过,百时美施贵宝公司(BMS)宣布将以740亿美元收购新基(Celgene),如顺利完成,这将是生物制药史上第四大并购交易。由于收购与被收购公司往往有许多合作研发、互相授权的交易项目,合作方也面临着并购的后续影响。

由于BMS本身就拥有已上市的同类竞品PD-1药物Opdivo,基础良好,市场担忧百济的PD-1很难在新家中找到好位置。百济与新基的合作由此意外终止。今年6月,双方宣布终止关于替雷利珠单抗的全球合作,在BMS完成对新基的收购前,新基同意就合作终止向百济神州支付1.5亿美元。

第二个意外来源于被“做空”,9月初,沽空机构J. Capital Research发布报告,指控百济神州伪造了60%的销售额、关联交易、创始人“套现”及其广州公司的主体和业务“空壳化”等。9月底,百济神州宣布其广州生物药生产基地一期项目正式竣工,其自主研发的PD-1抗体替雷利珠单抗将在此生产。

在这个时间节点,安进这笔“意外之财”颇有些“定人心”的意味。

百济神州首席财务官兼首席战略官梁恒在上述记者会上说,“安进做了很大的投资,可以想象他们对我们的尽职调查是非常详细的,也会考虑各种各样的因素,最终达成合作,也是对于这份做空报告一个不言自明的回答。”

中国市场

在审评审批政策利好和不断增长的肿瘤药物需求助推下,“中国市场”这四个字对跨国药企就是“诱惑”。10月29日,默沙东宣布2019年第三季度业绩,中国市场对于疫苗的供不应求使其成为国际市场表现最好的国家,销售额8.98亿美元,同比增长84%,主要靠HPV疫苗和肿瘤药物贡献。

但如何更快地让产品上市分食市场,找一个懂本土、懂政策、有团队、懂如何能进医保的合作伙伴可能是更具有性价比的选择。

欧雷强说,“现在对于生物医药行业是非常特殊的时期,中国政府正在鼓励创新药物的报销,以及在临床试验方面大力推进,我们也希望趁此机会能够进一步发展成为全球更大的生物医药公司。”

据IQVIA数据,2018年,全球肿瘤药物支出近1500亿美元,同比增长 12.9%,连续5年呈两位数增长。这一增长完全由治疗药物支出上涨所驱动。2018年,中国肿瘤治疗市场规模高达90亿美元,年增长11.1%。由于中国市场某些药品价格远低于其他市场,全球肿瘤治疗费用占比为85%,中国这一数据为70%。

在市场表现上,进入了国家医保的药品放量明显。2019年第二季度,跨国企业销售额达到592亿元,同比增长17.5%;如得益于赫赛汀通过谈判进入医保并持续放量,罗氏从2018年第三季度到2019年第二季度的销售额增长率高达41.1%。

2018年,约有35个新药因政策利好而提速获批,其中14个为抗肿瘤药物,这一数字基本与发达市场类似,且14个中有8个为本土研发的创新药。

百济神州和安进的合作均是关于肿瘤药物的开发和推进。包括在中国开发和商业化安进三个已在全球获批上市的药物地舒单抗注射液(骨巨细胞瘤)、注射用卡非佐米(多发性骨髓瘤)和注射用倍林妥莫双抗(复发或难治性成年急性淋巴细胞白血病),2018年三个药物全球销售额分别为17.86亿美元、9.68亿美元和2.3亿美元。以及在全球范围内共同开发20款安进抗肿瘤管线药物。

安进与百济神州将共同承担在全球范围内的开发费用,其中百济神州将在合作期间贡献包括开发服务和现金在内的总价值至多为12.5亿美元。百济神州有权获得每款产品(不包括AMG 510)在中国以外的全球销售的特许使用费。

此前两天,安进公布了2019年第三季度业绩。总收入下降了3%,至 57亿美元,与2018年第三季度相比,反映了生物仿制药和仿制药竞争对关键产品的影响。产生32亿美元自由现金流;2019年总收入修订为 228亿至230亿美元。

23个药物如何影响双方未来的资金、研发、临床和商业化资源,都是业内关心的问题。

“安进三个产品,一个已在中国获批、一个已经申报,一个即将申报。20个产品,一部分数据已经公布过。治疗领域包括非小细胞肺癌等实体瘤和血液肿瘤等。”百济神州高级副总裁汪来在接受21世纪经济报道采访时表示,“我不觉得会跟我们自己的研发管线有冲突,很多是互补的。很多肿瘤病人是很难治愈的、不断复发,所以需要多种不同手段治疗同一种肿瘤,很多药物和百济神州的管线可以做联合治疗。”

吴晓滨表示,“我们现在建立的肿瘤商业团队已经有700多人,在国际公司里属于第一梯队。随着安进产品的加入,未来自己几款产品的上市,这个队伍可能还会继续扩充,这也是安进和我们合作的理由之一。”